Autor: Horia Braun Erdei, CEO Erste Asset Management

Scriind pentru prima oară într-un An Nou parcă simți presiunea nevoii de a fi optimist, ca să nu strici din prima vibe-ul cititorilor tăi, iar în cazul nostru, care depindem de încrederea investitorilor noștri, în mod evident, nu ne-ar fi de folos dacă aceștia „și-ar strica cheful” de după sarmale și șampanie cu un comentariu pesimist despre investițiile lor. În același timp, datoria mea și a noastră față de investitori este să fim onești și realiști și să cultivăm prudența necesară administrării cu responsabilitate a banilor lor.

În atare condiții, am decis să vă prezint azi un scenariu optimist, cu precizarea importantă că acesta e unul imaginat și nu neapărat scenariul cel mai realist sau în care trebuie să credem orbește. În același timp, exercițiul acesta de imaginație „pozitivă” mi se pare important în contextul deficitului general de optimism de care dă dovadă opinia publică1, despre care am vorbit în ultimul articol al anului 2023, dar și datorită faptului că lecția anului 2023 a fost tocmai că lucrurile au evoluat mult mai bine din punctul de vedere al piețelor decât ne-am fi așteptat la începutul anului.

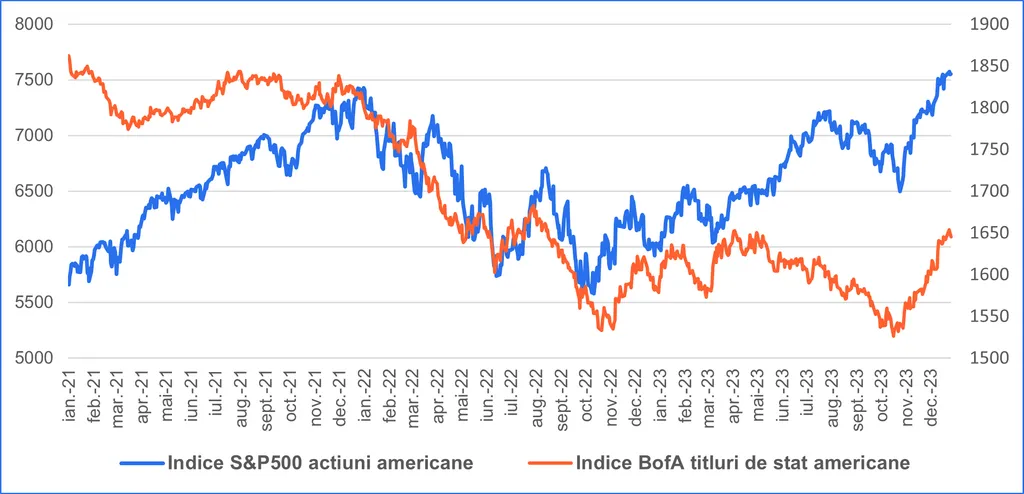

Cum arată, așadar, scenariul optimist? Păi, în primul rând, să spunem ce înseamnă de fapt optimist, ținând cont că pe piețele financiare se tranzacționează multe active financiare cu caracteristici diferite și care în mod natural pot evolua în sensuri divergente. În ciuda acestei observații generale, ceea ce a fost surprinzător mai ales în anul 2022 și în a doua jumătate a anului 2023 a fost faptul că, așa cum arată exemplul din Graficul 1, divergența „naturală” între clasele de active – și, în special, între obligațiunile cu risc scăzut și acțiuni – a dispărut, majoritatea lor evoluând în același sens, fie în jos (în 2022), fie în sus (în ultimele luni ale anului trecut). Explicația acestei corelări este legată cel mai probabil de principala sursă de incertitudini de pe piețe din ultimii 2 ani, respectiv inflația, care a ajuns pe parcursul anului 2022 la niveluri nemaîntâlnit de ridicate în ultimii 30 de ani, dar care până la finalul anului 2023 a ajuns la niveluri de sub 3%, atât în SUA, cât și în Zona Euro. Ei bine, tocmai scăderea inflației la aceste niveluri din ultimele luni ale anului 2023 a indus un optimism generalizat pe piețe la finalul anului trecut, investitorii anticipând că, drept urmare a slăbirii presiunilor inflaționiste și apropierii de nivelurile-țintă, băncile centrale vor începe să reducă dobânzile, aspect ce favorizează atât investițiile în acțiuni, cât și pe cele în obligațiuni.

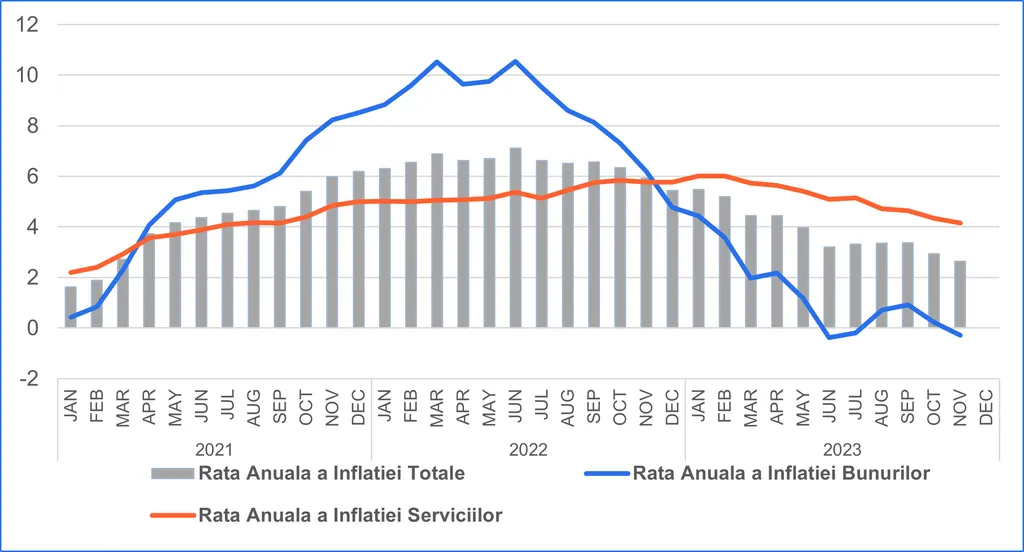

Mergând, așadar, pe același fir narativ al „cumințirii” inflației, scenariul optimist presupune că tendința de scădere a acesteia va continua, iar în țările dezvoltate aceasta ar putea ajunge pe parcursul anului 2024 până la niveluri de sub 2%, în special în contextul unei presiuni de scădere a prețurilor bunurilor, dar și a decelerării prețurilor serviciilor, cu precădere datorită atenuării presiunilor de creștere a salariilor (a se vedea Graficul 2). Această scădere plauzibilă a inflației ar reduce necesitatea menținerii la niveluri restrictive ale dobânzilor, astfel încât băncile centrale vor începe reducerea acestora într-un ritm susținut. Scăderea dobânzilor va reduce presiunea costurilor de finanțare din economie, impulsionând în special investițiile companiilor, dar și ale populației. În același timp, aceasta din urmă ar primi o nouă gură de oxigen în contextul în care dinamica veniturilor (salariilor) ar deveni superioară celei inflaționiste, ceea ce s-ar traduce printr-o ameliorare a puterii de cumpărare a populației, cu efecte pozitive asupra consumului. Îmbunătățirea perspectivei consumului și a investițiilor ar impulsiona creșterea economică, putând induce un ciclu virtuos în care economia accelerează, dar inflația rămâne scăzută, context evident favorabil pentru prețurile mai tuturor activelor financiare (și nu numai financiare).

Grafic 1: Evoluția din ultimii 2 ani a indicilor de acțiuni, respectiv a celor de obligațiuni guvernamentale americane

Autor: Erste Asset Management. Sursa datelor: Bloomberg

Grafic 2: Evoluția inflației din SUA, „spartă” pe componenta de inflație a prețurilor bunurilor, respectiv pe cea de inflație a prețurilor serviciilor

Autor: Erste Asset Management. Sursa datelor: US Bureau of Economic Analysis

Deși pare desprins dintr-o poveste, scenariul descris mai sus, pe care majoritatea analiștilor îl descriu drept „aterizare lină” (soft landing) este unul care reunește mulți adepți în piață, dacă nu chiar majoritatea, iar evoluțiile recente ale indicatorilor macroeconomici, cel puțin din SUA, a cărei economie domină încă piața globală, par să îl confirme (rata inflației rămânând pe o traiectorie descendentă în vreme ce angajările din economie continuă să fie robuste). Problema acestui scenariu este însă dată de plauzibilitatea sa teoretică, care este pusă sub semnul întrebării de către unii economiști, pe motivul că de-a lungul istoriei au fost puține cazuri în care economia să „cadă în picioare” după un episod de inflație foarte ridicată urmat de o creștere masivă și accelerată a dobânzilor și costurilor de finanțare. De asemenea, majoritatea modelelor macroeconomice sunt construite pe ideea că între dinamica activității economice și inflație există o relație direct proporțională.

Singurele moduri în care astfel de modele pot explica scăderea inflației concomitent cu rate ridicate ale dobânzilor și o reziliență bună a dinamicii activității economice sunt, după părerea mea, următoarele: în primul rând, cazul în care prețurile suferă șocuri specifice sub forma scăderii costurilor, care nu afectează negativ activitatea economică sau chiar o impulsionează. În acest sens, am putea spune că scăderea inflației se datorează disipării de fapt a șocurilor nefavorabile induse de pandemie și de război, în special asupra prețurilor energiei și a blocajelor din lanțurile de producție și aprovizionare. Cu alte cuvinte, teza inflației tranzitorii ar putea să reiasă câștigătoare, în ciuda demonizării ei datorate persistenței presiunilor inflaționiste din anul 2022. O a doua ipoteză este dacă economia suferă de fapt un „șoc pozitiv de productivitate”: atunci când lucrătorii sunt mai productivi, economia produce mai mult cu un consum mai mic de resurse, ceea ce lasă loc și pentru creșteri de producție, și pentru scăderi (sau creșteri mai lente) de prețuri, și chiar și pentru creșteri salariale. Discuțiile despre „revoluția inteligenței artificiale” aprinse de scânteia ChatGPT în ultimul an par să atragă simpatie și pentru această ipoteză. O a treia ipoteză este legată de „Marea Umbră din Est”, respectiv de rolul Chinei în economia globală, care începe să fie unul deflaționist, în condițiile în care prețurile producătorilor chinezi sunt pe o pantă descendentă, iar economia Chinei pare să crească într-un ritm mult mai temperat față de trecut, ceea ce impactează și prețurile materiilor prime. China este cunoscută ca principalul factor de cerere pentru materii prime, materiale și energie, această cerere scăzând în contextul decelerării economiei și a dezumflării bulei imobiliare și de construcții, ceea ce poate să fi contribuit la scăderea prețurilor acestora, cu impact favorabil asupra costurilor din întreaga economie globală (ceea ce ne duce înapoi la prima ipoteză).

Dacă e să mă întrebați pe mine care din cele trei ipoteze pare a fi valabilă, răspunsul este că, probabil, toate trei au avut un rol în scăderea inflației de până acum, dar esențial este că doar una dintre ipoteze poate susține continuarea scăderii inflației fără efecte de slăbire a economiei și pentru viitor și aceea e ipoteza îmbunătățirii productivității. Iar dacă e să urmărim evoluția productivității – Graficul 3 – , lucrurile stau așa: în SUA și în România productivitatea s-a îmbunătățit într-adevăr în ultima perioadă, dar volatilitatea istorică a acestui indicator face ca predicțiile cu privire la evoluția sa viitoare să fie riscante. Și asta în ciuda „revoluției AI” care, asemeni altor tehnologii inovatoare, are potențial de creștere a productivității, dar poate la fel de bine să coexiste cu o perioadă în care productivitatea nu accelerează (a se vedea emergența „economiilor de platformă” și revoluția digitală din anii 2010-2020, când dinamica productivității a stagnat). În plus, evoluția recentă a productivității nu a fost nici ea uniformă, după cum se poate observa în Graficul 3, unde Zona Euro se evidențiază în sens negativ.

Grafic 3: Creșterea productivității muncii, calculată ca evoluție medie anuală a produsului real brut raportate la orele de muncă, în SUA, Zona Euro și, respectiv, România

Am pornit discuția de azi cu descrierea unui scenariu economic optimist, care pare să fie cel mai aproape de prețurile actuale reflectate de piețele financiare globale. Am menționat că acest scenariu pare susținut de datele economice recente din SUA, dar nu și din Europa, spre exemplu. În același timp, am arătat care sunt condițiile ca aceste evoluții să poată fi explicabile din punct de vedere teoretic. Nu am vorbit despre riscurile multiple ca un astfel de scenariu optimist să fie confirmat în 2024, printre care riscurile politice și geopolitice, care se disting într-un an în care aproape jumătate din populația lumii va merge la urne pentru a-și stabili conducătorii și în care războaie locale calde și un război ideologic rece între SUA și China continuă să facă parte din peisajul economic. Concluzia cu care închei este că până la urmă lucrurile se rezumă la un concept de bază, și anume acela al eficienței și al productivității. Prin urmare, dincolo de „moda” Inteligenței Artificiale și a tot ce are tech în denumire, dincolo de speranța scăderii continue a inflației și a scăderii accelerate a dobânzilor, eu, în 2024, aș paria mai degrabă pe acei emitenți (fie ei corporativi sau suverani) care vor demonstra că pot să-și crească productivitatea, cu ajutorul tehnologiei și a sprijinului financiar public sau privat și în ciuda penuriei de forță de muncă, a costurilor ridicate de finanțare, a tensiunilor geopolitice sau a interferențelor politicienilor în economie.

1 Un exemplu in acest sens fiind și sondajele de business din SUA care indică o recesiune iluzorie de mai bine de un an, deși datele ”reale” infirmă acest pesimism.

Prezentul material reprezintă doar un punct de vedere personal al autorului și nu poate fi asimilat în niciun fel și nu reprezintă poziția oficială a grupului BCR (sau a grupului Erste).

Acest material are un caracter pur informativ și nu reprezintă o recomandare pentru produse și investiții în instrumente financiare sau o ofertă pentru a contracta produsele sau servicii de investiții financiare la care acest material sau punct de vedere se referă. Orice referință la o cotație sau preț din prezentul material în legatură cu un produs/serviciu este doar opinia personală a autorului și nu reprezintă o ofertă indicativă din partea grupului BCR sau Erste sau o recomandare din partea acestora.

Atragem atenția asupra faptului că investițiile în instrumente financiare sunt supuse unor riscuri cum ar fi, riscul general de piață, riscuri legate exclusiv de emitent precum poziția sa financiară sau rezultatele din operațiuni, riscul legat de fluctuaţia preţurilor pieţei ce poate genera situații precum devierea prețului unor instrumente structurate comparativ cu activul suport, incertitudinea dividendelor, a randamentelor și/sau a profiturilor, fluctuația cursului de schimb.

De asemenea, aveți în vedere faptul că performanța anterioară a instrumentelor financiare nu reprezintă o garanție în ceea ce privește performanța lor viitoare. Nicio asigurare nu poate fi dată referitor la randamentul favorabil al portofoliului de instrumente financiare sau al unui emitent descris în prezentul raport. Există posibilitatea ca, datorită unor factori diverși, proiecţiile să nu fie atinse. Cauzele pot fi: volatilitatea nelimitată a pieței, volatilitatea sectorului, acțiuni ale corporațiilor, imposibilitatea accesului la informații complete sau corecte.