Autor: Horia Braun Erdei, CEO Erste Asset Management

După o vară care din punct de vedere climatic a depășit standardele de temperatură cu care eram obișnuiți, parcă îți stă pe limbă să spui, indiferent de generația de care aparții, că „nici vremea nu mai e ca pe vremuri”. Chiar dacă schimbările climatice sunt un fenomen dureros și cu impact economic și financiar semnificativ, agenda combaterii acestora pare că se află în penumbra unui alt fenomen a cărui greutate a crescut odată cu pandemia și cu izbucnirea războiului din Ucraina, călcând însă pe urmele unei tendințe pre-existente de la începutul anilor 2010, fenomen ce a căpătat diverse denumiri care de care mai expresive: deglobalizare, fragmentarea geopolitică, multipolaritate, slowbalizare etc. În esență, vorbim despre direcția opusă globalizării sau, mai concret, despre metamorfozarea unei politici externe de cooperare internațională într-una de „competiție strategică” 1 între cele două mari puteri economice și militare ale lumii contemporane: SUA și China.

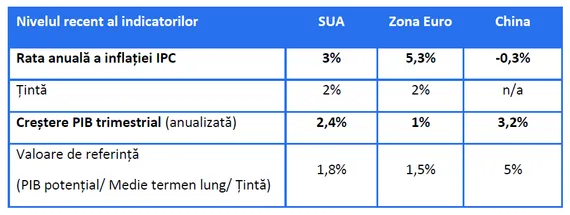

Unul dintre simptomele acestei „competiții strategice” o reprezintă așa-numita decuplare a unor fluxuri comerciale și financiare dintre lumea occidentală și China, fie ca urmare a unor politici deliberate (printre care bariere comerciale tarifare și non-tarifare, restricții de exporturi sau de investiții străine directe), fie ca urmare a unor decizii ale agenților economici de a-și diversifica lanțurile de aprovizionare și producție. Chiar dacă nu vorbim încă de un fenomen masiv, ci mai degrabă de unul marginal, există totuși dovezi empirice că o asemenea decuplare se întâmplă în relațiile economice dintre SUA și China, cu toate că între Uniunea Europeană și China nu vedem semnale de încetinire a comerțului2. Relevanța acestui fapt e pusă în lumină de evoluția divergentă a activității economice din cele 3 blocuri economice menționate, care poate semnala o desincronizare a ciclurilor de afaceri sau o decuplare cu potențiale implicații majore asupra piețelor financiare. Practic, în momentul de față economia americană, cea europeană și cea chineză se află în conjuncturi diferite din perspectiva descrisă de creșterea economică și de rată a inflației, mai ales raportat la țintele asumate și/sau la nivelurile de referință pe termen lung, așa cum se poate observa în tabelul de mai jos.

Sursa: Bloomberg

Astfel, economia americană pare a se situa într-o fază de expansiune însoțită de o inflație moderată, cea chineză într-una de decelerare deflaționistă, în vreme ce economia europeană cochetează cu stagflația (creștere economică lentă – sau în cazul Germaniei chiar stagnare economică – însoțită de un nivel ridicat al inflației). Într-o economie globalizată, astfel de conjuncturi divergente tind să apară doar sporadic și temporar pentru că impulsurile de prețuri și de activitate economică se transmit rapid de la o economie majoră la alta prin canalele comerțului și finanțelor internaționale. Divergența actuală se prea poate să fie una pe termen scurt, respectiv o ușoară desincronizare a ciclurilor economice în contextul în care cele trei blocuri economice au resimțit recent, în manieră diferită, șocuri economice masive: în cazul SUA, un șoc de stimulare a cererii prin politica fiscală ultraexpansionistă a Guvernului SUA din 2020-2021, în cazul Europei, șocul războiului din Ucraina și al scumpirii masive a prețurilor energetice din 2022, iar în cazul Chinei, prelungirea pandemiei și a politicii zero-Covid19 până spre finalul anului trecut, dar și criza imobiliară prelungită indusă de controlul datoriei dezvoltatorilor imobiliari. Semnalele din zona geopolitică ridică însă ștacheta, semnalând riscul ca această desincronizare să semnaleze o decuplare mai semnificativă și mai de durată, cu o economie globală care să ruleze cu mai multe viteze și în care să apară mai multe ziduri și cortine de fier, respectiv să se accentueze tendințele protecționiste și de ”închidere” a economiilor.

Să nu ne înțelegem greșit: poate că mai puțină globalizare e de bine (sau poate nu, nu voi face aici această judecată). Cu siguranță însă, o tranziție forțată și rapidă dinspre o economie globală înspre una multipolară sau chiar către un război rece economic va avea un efect disruptiv pentru toate părțile implicate. Simptome disruptive vedem deja în Europa, care e făcută sandviș între interesele celor două mari puteri, resimțind suflul rece al cererii scăzute de bunuri de export din partea Chinei într-o perioadă în care încă nu a reușit să digere complet șocul inflaționist facilitat și de blocajele de producție de bunuri din China anilor de pandemie, precum și de excesele de cerere din SUA. Inflația ridicată împiedică autoritățile europene să ia măsuri de stimulare a economiei, ceea ce complică mult perspectiva economiei comunitare. România, care e puternic ancorată la realitatea și dinamismul economiei europene, suferă și ea de conjunctura stagflaționistă actuală: inflația rămâne încă mult prea ridicată, în vreme ce sectorul industrial se află în recesiune, creșterea economică fiind susținută de un consum fragil și el și de investițiile finanțate preponderent din fonduri europene, a căror menținere depinde însă de măsuri bugetare dureroase.

Deocamdată piețele de capital evaluează distinct evoluțiile economice din tabelul prezentat anterior, tratând diferit economia americană față de cea chineză, penalizând-o pe cea din urmă și fiind chiar ușor indulgente față de economia europeană (a se vedea Graficul 1). Se prea poate ca asta să reflecte corect lucrurile și chiar ca măsurile stimulative luate în ultimele zile de autoritățile chineze să ajute piețele bursiere să-și revină în mod mai consistent și mai concertat, întrerupând scăderile de pe bursa chineză și reluând suflul pozitiv pe piețele bursiere occidentale. Riscurile unei divergențe economice mai de durată și ale unei decuplări mai agresive dintre principalele economii ale lumii trebuie însă monitorizate atent de acum înainte, repercusiunile lor nefiind complet evaluate și putând genera surprindere și deranj pe piețe.

Grafic 1: Evoluția acțiunilor din SUA, Zona Euro și China (procent cumulat de la începutul anului, calculat în EUR)

Sursa datelor: Bloomberg

Referințe:

[1] Sintagma prin care sunt caracterizate relațiile SUA-China începând cu Strategia de Securitate Națională a SUA din anul 2017.

[2] A se vedea lucrarea prezentată de Laura Alfaro și Davin Chor la simpozionul economic din luna august de la Jackson Hole.

Prezentul material reprezintă doar un punct de vedere personal al autorului și nu poate fi asimilat în niciun fel și nu reprezintă poziția oficială a grupului BCR (sau a grupului Erste).

Acest material are un caracter pur informativ și nu reprezintă o recomandare pentru produse și investiții în instrumente financiare sau o ofertă pentru a contracta produsele sau servicii de investiții financiare la care acest material sau punct de vedere se referă. Orice referință la o cotație sau preț din prezentul material în legatură cu un produs/serviciu este doar opinia personală a autorului și nu reprezintă o ofertă indicativă din partea grupului BCR sau Erste sau o recomandare din partea acestora.

Atragem atenția asupra faptului că investițiile în instrumente financiare sunt supuse unor riscuri cum ar fi, riscul general de piață, riscuri legate exclusiv de emitent precum poziția sa financiară sau rezultatele din operațiuni, riscul legat de fluctuaţia preţurilor pieţei ce poate genera situații precum devierea prețului unor instrumente structurate comparativ cu activul suport, incertitudinea dividendelor, a randamentelor și/sau a profiturilor, fluctuația cursului de schimb.

De asemenea, aveți în vedere faptul că performanța anterioară a instrumentelor financiare nu reprezintă o garanție în ceea ce privește performanța lor viitoare. Nicio asigurare nu poate fi dată referitor la randamentul favorabil al portofoliului de instrumente financiare sau al unui emitent descris în prezentul raport. Există posibilitatea ca, datorită unor factori diverși, proiecţiile să nu fie atinse. Cauzele pot fi: volatilitatea nelimitată a pieței, volatilitatea sectorului, acțiuni ale corporațiilor, imposibilitatea accesului la informații complete sau corecte.