Autor: Horia Braun Erdei, CEO Erste Asset Management

Se spune că dacă cineva îți urează ”să trăiești vremuri interesante” mai degrabă îți dorește răul decât binele. Cu toate acestea, există și oameni pe care ”vremurile interesante” îi provoacă și îi incită și le creează, dacă nu plăcere, atunci o poftă mai mare de viață. La fel, pe piețele financiare, transpunerea ”vremurilor interesante”, care sunt reprezentate de incertitudinea și volatilitatea crescute, atrag în general reacții negative din partea investitorilor, dar sunt și câțiva, nu puțini, care consideră că exact în perioadele de incertitudine și volatilitate crescute apar oportunitățile de investiție cele mai ”interesante”.

Indiferent de abordarea personală a fiecăruia, e important să precizăm că ”interesant” în economie nu e echivalent cu ”întâmplător”, respectiv cu un hazard necontrolabil și total impredictibil. În fapt, economia și piețele financiare merg de multe ori pe căi bătătorite, pe care cei atenți și pasionați de fenomen le înțeleg, chiar dacă nu le pot previziona cu un grad ridicat de acuratețe (aceasta datorându-se și faptului că, deși înțelegem fenomenele economice, adesea ne este greu să le măsurăm corect). În momentul de față, însă, ceea ce face lucrurile ”interesante” pentru investitori și analiști deopotrivă este faptul că suntem într-o fază de turnură a ciclului economic, în care tendințe adesea contradictorii par să se intersecteze, dând o senzație de confuzie și generând în mintea multor investitori nevoia de expectativă în căutarea unei clarificări.

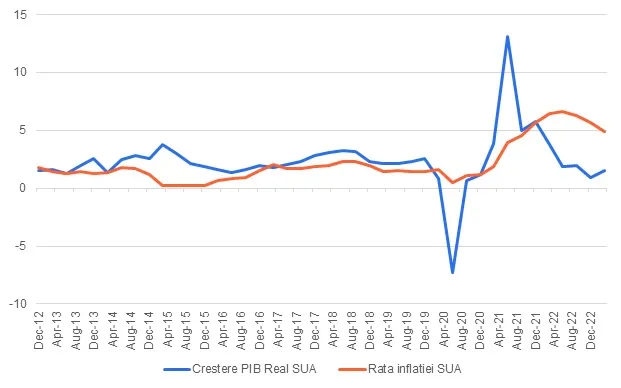

Dar haideți să vorbim mai concret. Pentru început, constatăm că prelungirea puseului inflaționist amplu de anul trecut a demonstrat chiar și scepticilor faptul că, cel puțin economiile țărilor dezvoltate, în frunte cu SUA, se află cel mai probabil într-o fază târzie a ciclului de creștere economică, fază care în mod tradițional e urmată de un proces dezinflaționist, însoțit de o încetinire accelerată a creșterii economice. Și, într-adevăr, în urmă cu aproximativ două trimestre în SUA și cu un trimestru în Europa, am asistat la formarea unei tendințe de scădere a inflației și de decelerare a creșterii PIB (a se vedea Graficul 1). Toate bune și frumoase, numai că, la o privire mai atentă și mai detaliată, se observă că fenomenul dezinflaționist și de încetinire este unul incomplet, pentru că dezinflația este susținută aproape exclusiv de sectorul bunurilor nealimentare, în vreme ce prețurile alimentelor și cele ale serviciilor continuă să crească. În paralel, nici decelerarea activității economice nu e una unidirecțională, pentru că cererea de forță de muncă rămâne una robustă, susținând o dinamică relativ alertă a salariilor și a veniturilor disponibile, ceea ce susține într-o anumită măsură consumul și pune presiune pe costurile companiilor, în special ale celor din sectorul de servicii (a se vedea Graficul 2).

Grafic 1: Rata creșterii economice anuale și rata anuală a inflației urmărite de Fed în SUA

Sursa: Bureau of Economic Analysis

Grafic 2: Inflația prețurilor la servicii și principalul său determinant, creșterea costurilor salariale

Sursa: Eurostat

Confruntate cu tendințe contradictorii ce afectează inflația și creșterea, băncile centrale sunt nevoite în prezent să înglobeze în evaluarea lor și efectele colaterale ale politicii de creștere agresivă a dobânzilor din ultimul an, care cel puțin momentan se manifestă cel mai acut în sistemul bancar. În special în SUA, unde gradul de reglementare și gradul de strictețe a supravegherii bancare par să fi fost mai laxe pentru băncile de calibru mic și mijlociu, și unde viteza și amplitudinea ciclului monetar restrictiv au fost cele mai ridicate, creșterilor de dobândă au expus modelele de business din ultimii ani, axate pe creștere rapidă ale unor entități bancare specializate preponderent pe servicii bancare dedicate clienților ce activau în sectorul de tehnologie, sector aflat în ascensiune rapidă în ultimul deceniu, dar care a fost la rândul său afectat de condițiile mai aspre de dobândă și de o creștere a aversiunii față de risc a publicului investitor. Urmările probabil le știți dacă citiți presa de specialitate, respectiv intrarea în incapacitate de funcționare a 4 bănci din SUA din cauza retragerilor ample și rapide a depozitelor, ultima (și cea mai semnificativă) fiind First Republic Bank, care a fost preluată în cvasi-integralitatea sa de către JPMorgan, cea mai mare bancă americană. Fără a intra în detalii explicative ale acestor episoade și chiar dacă estimarea actuală, atât a pieței cât și a bancherilor centrali este că, în ciuda închiderii sau preluării acestor bănci, sistemul bancar în ansamblul său rămâne unul robust și sustenabil, totuși riscurile pentru stabilitatea financiară au crescut, ceea ce pune banca centrală din SUA în postura de a fi nevoită să balanseze aceste riscuri cu cele legate de o rată a inflației încă mult prea ridicată și mult prea persistentă. Din nou, tendințe contradictorii care vor duce cel mai probabil la o nouă fază a ciclului de dobânzi, respectiv una de expectativă.

Divergența tendințelor nu se oprește însă aici: pe lângă tendințele amintite, care se referă în principal la evoluțiile din economiile dezvoltate și, în special, din SUA, ne aflăm în situația în care perspectiva economiei globale e nuanțată de faptul că, după o perioadă prelungită de luptă cu pandemia de Covid-19, China se află în sfârșit într-un proces de redeschidere și de reaccelerare a activității economice. Acest proces are efecte amplificatoare atât pentru țările asiatice implicate în lanțurile de producție și aprovizionare regionale, cât și pentru țările cu care China continuă să facă afaceri, în ciuda tensiunilor geopolitice și a restricțiilor comerciale impuse de SUA – în special companiile industriale mari din Europa (a se vedea declarația Directorului General al Mercedes, care consideră ruperea legăturilor cu China ca fiind ”de negândit”1).

Tendințele contradictorii nu se rezumă doar la domeniul macroeconomic, ci și la cele de pe piețele financiare, iar acestea pot fi exemplificate analizând perspectiva de creștere a prețurilor a două dintre cele mai importante clase de active, respectiv obligațiunile de stat și acțiunile globale. Astfel, perspectiva obligațiunilor pare a fi una bună dacă ne uităm la contextul încetinirii creșterii economice și la riscurile aferente stabilității financiare, care par să sugereze tăieri viitoare ale ratelor de dobândă de către băncile centrale. Perspectiva devine însă una nefavorabilă dacă ne concentrăm pe faptul că lupta cu inflația se dovedește a fi una dură și prelungită și că ea va putea fi cu greu considerată câștigată atâta vreme cât nivelul dobânzilor rămâne încă unul inferior sau cel mult egal (în cazul SUA) cu cel al ratei actuale a inflației. De aici rezultă că scăderea dobânzilor presupusă de nivelul actual al randamentelor obligațiunilor (mai mici decât cel al dobânzilor actuale ale băncilor centrale) s-ar putea să fie o anticipație mult prea optimistă.

În ceea ce privește acțiunile, evoluția acestora din anul 2022 a fost în mod clar afectată de ciclul de creștere a dobânzilor, iar dacă acest ciclu ia o pauză, perspectiva acestora se va îmbunătăți. În același timp, însă, dacă procesul de dezinflație și de încetinire economică se accentuează, acesta nu prea are cum să nu impacteze dinamica profiturilor companiilor listate, care e cel mai important determinant al prețurilor la bursă. Până acum profiturile și veniturile companiilor s-au menținut relativ robuste, cel puțin comparativ cu așteptările analiștilor, însă nu trebuie să uităm că rezultatele financiare respective au venit în contextul în care, chiar dacă creșterea reală a PIB-ului pierdea viteză, companiile încă reușeau să transmită impulsurile de creșteri ale prețurilor către consumatori și să arate astfel creșteri ale veniturilor nominale. Lucrurile nu vor mai fi însă la fel de facile în contextul unei inflații în scădere rapidă, iar dacă inflația nu va scădea rapid, atunci devine puțin probabil ca dobânzile să scadă sau chiar să se mențină la nivelurile actuale, în condițiile în care lupta cu inflația e declarată drept prioritatea numărul 1 pentru toate băncile centrale importante.

Am trecut în revistă câteva dintre tendințele contradictorii cu care se confruntă orice decident din sectorul public sau privat, concentrându-ne evident pe cei care decid cum să plaseze sumele economisite pe piețele financiare. Observăm că din multe puncte de vedere ne aflăm într-un posibil punct de turnură a ciclului economic, monetar și financiar, iar punctele de turnură oferă adesea cele mai bune momente de intrare în piață, dar comportă și cele mai mari riscuri de a greși perspectiva. Aflați la un astfel de punct de răscruce, abordarea noastră este să alegem drumul cel mai familiar oferit de experiența episoadelor istorice trecute. Acesta presupune, pe de o parte, o alocare mai importantă către obligațiuni, mai adecvate contextului dezinflaționist actual, dar, pe de altă parte, controlul riscului printr-o diversificare mai amplă atât între clase de active, cât și între regiuni geografice și perioade de investire.

Prezentul material reprezintă doar un punct de vedere personal al autorului și nu poate fi asimilat în niciun fel și nu reprezintă poziția oficială a grupului BCR (sau a grupului Erste).

Acest material are un caracter pur informativ și nu reprezintă o recomandare pentru produse și investiții în instrumente financiare sau o ofertă pentru a contracta produsele sau servicii de investiții financiare la care acest material sau punct de vedere se referă. Orice referință la o cotație sau preț din prezentul material în legatură cu un produs/serviciu este doar opinia personală a autorului și nu reprezintă o ofertă indicativă din partea grupului BCR sau Erste sau o recomandare din partea acestora.

Atragem atenția asupra faptului că investițiile în instrumente financiare sunt supuse unor riscuri cum ar fi, riscul general de piață, riscuri legate exclusiv de emitent precum poziția sa financiară sau rezultatele din operațiuni, riscul legat de fluctuaţia preţurilor pieţei ce poate genera situații precum devierea prețului unor instrumente structurate comparativ cu activul suport, incertitudinea dividendelor, a randamentelor și/sau a profiturilor, fluctuația cursului de schimb.

De asemenea, aveți în vedere faptul că performanța anterioară a instrumentelor financiare nu reprezintă o garanție în ceea ce privește performanța lor viitoare. Nicio asigurare nu poate fi dată referitor la randamentul favorabil al portofoliului de instrumente financiare sau al unui emitent descris în prezentul raport. Există posibilitatea ca, datorită unor factori diverși, proiecţiile să nu fie atinse. Cauzele pot fi: volatilitatea nelimitată a pieței, volatilitatea sectorului, acțiuni ale corporațiilor, imposibilitatea accesului la informații complete sau corecte.