Autor: Horia Braun Erdei, CEO Erste Asset Management

În ultimele săptămâni starea de spirit a publicului larg din România și din lumea occidentală pare să dea semnale că ar fi depășit la nivel emoțional șocul declanșării războiului tragic din Ucraina, iar în aceste zile se vorbește mult și despre restrângerea amplorii desfășurărilor de forțe rusești în Ucraina, în paralel cu derularea unor negocieri de pace ceva mai intense și mai extinse. Nu m-aș hazarda în niciun caz să îmi dau cu părerea dacă acesta ar putea fi un început al sfârșitului războiului, dar par a fi totuși niște prime semnale potențiale de dezescaladare militară. Asta nu înseamnă însă că vom vedea și o slăbire a războiului economic dintre Occident și Rusia, acesta din urmă fiind probabil să dăinuiască mult peste momentul unei eventuale încetări a focului.

Pentru piețele financiare, impactul războiului din Ucraina a fost unul complex, combinând șocul emoțional al ororii războiului la porțile Uniunii Europene cu înglobarea rapidă în prețurile unor active financiare a ”primei de risc geopolitic” și, respectiv, cu impactul economic tradus prin pierderi economice directe pentru entitățile cu expunere pe orice are legătură cu Rusia și Ucraina, respectiv pierderi indirecte (sau costuri directe) datorate scumpirii prețurilor la materii prime, energie, alimente și nu numai.

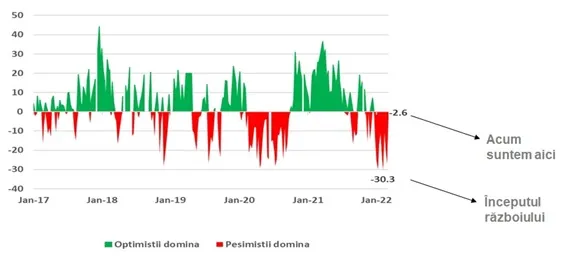

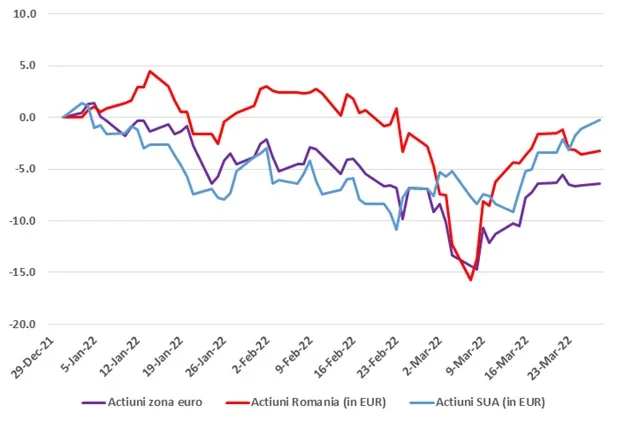

La fel ca și în cazul dispoziției publice, atitudinea generală a investitorilor a înregistrat o echilibrare și o îmbunătățire, așa cum arată și Graficul 1, iar volatilitatea de pe piețe a scăzut rapid după primele 2 săptămâni de la declanșarea invaziei rusești în Ucraina, perioadă în care s-a derulat și escaladarea războiului economic. Prețurile așa-numitelor active de refugiu, spre care se îndreaptă unii investitori atunci când îi cuprinde frica de pierderi, cum sunt de exemplu metalele prețioase, au cunoscut și ele scăderi semnificative în ultimele 2 săptămâni, semn că numărul și potența financiară a celor care le caută s-a diminuat. Mai mult, active riscante precum acțiunile, care după declanșarea războiului își accentuaseră scăderea inițiată la începutul anului, au reușit să recupereze din performanță în a doua parte a lunii martie și pe unele piețe, cum e cea din SUA, chiar să depășească nivelurile în EUR înregistrate înainte de război (vezi Graficul 2; ce e drept, parte din performanță se datorează aprecierii dolarului american față de moneda europeană).

Grafic 1: Balanța săptămânală dintre părerile investitorilor individuali din SUA cu privire la creșterea pieței (așa-numiții tauri), respectiv cei care se așteaptă la scăderea pieței (așa-numiții urși)

Autor: Erste Asset Management; sursa datelor: Bloomberg și Asociația Americană a Investitorilor Individuali (AAII)

Grafic 2: Evoluția procentuală cumulată de la începului anului a indicilor piețelor bursiere din SUA, Europa și România, toate calculate în EUR (perioada de la declanșarea războiului apare hașurată)

Autor: Erste Asset Management; sursa datelor: Bloomberg; Au fost utilizați indicii Eurostoxx 600 Net Total Return, S&P500 Net Total Return și BET-XT-TR

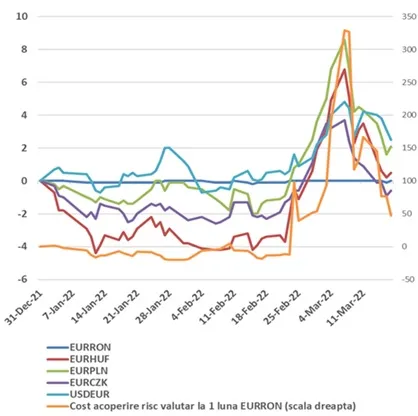

Dacă estomparea emoțiilor negative poate fi justificată prin erodarea prin adaptare a impactului oricărui șoc și, parțial, de desfășurarea evenimentelor din teatrul de război, riscurile geopolitice crescute par la prima vedere mai greu de depășit, ele fiind reflectate în primele zile de la declanșarea războiului printr-o reacție negativă mai abruptă și mai generalizată de-a lungul diferitelor clase de active financiare ale țărilor din Europa Centrală și de Est, comparativ cu reacțiile claselor de active similare de pe piețele dezvoltate (la fel poate fi interpretată și reacția mai amplă a activelor europene față de cele din SUA sau alte părți ale lumii – vezi și prima parte a ariei hașurate din Graficul 2). Am văzut astfel, pe lângă corecțiile de pe piețele bursiere, și mișcări de depreciere a monedelor țărilor aflate mai aproape de conflict, alături de creșterea costului de finanțare a acestor țări, randamentele titlurilor de stat emise de acestea majorându-se. Toate aceste mișcări s-au reversat însă într-o bună măsură (vezi Grafic 3); e adevărat că a contat și intervenția stabilizatoare a băncilor centrale pe piețe (fie directă, fie indirectă, prin majorarea dobânzilor), însă probabil s-a atenuat și evaluarea acelor riscuri, posibil pentru că investitorii au văzut ca mai puțin probabil un accident de extindere a conflictului militar către țările NATO într-o fază în care escaladarea din Ucraina a început să încetinească.

Grafic 3: Deprecierea de la începutul anului a cursului perechilor de valute din ECE4 versus EUR, respectiv a EUR versus USD

Autor: Erste Asset Management; sursa datelor: Bloomberg

Trecând peste efectul de sentiment și peste evaluarea temporară a riscului geopolitic, rămâne totuși impactul economic al războiului militar și, în special, economic, a cărui acțiune perversă afectează o rată a inflației aflată deja în plină ascensiune antebelică, și periclitează în același timp și relansarea economică post-pandemie în special în spațiul european. Având de ales între două rele – a nu face nimic și a risca astfel să scape inflația de sub control, respectiv a strânge cureaua monetară și a crește dobânzile cu riscul de a gâtui creșterea economică –, băncile centrale par să încline din ce în ce mai mult înspre combaterea inflației, probabil și datorită magnitudinii fenomenului și asimetriei prin care lovește preponderent în populația mai vulnerabilă. Banca centrală din SUA (Fed) a și făcut primul pas de majorare de dobândă, iar Președintele Fed-ului a dat clar de înțeles că vor urma și alte majorări și că focusului său este pe ”restabilirea stabilității prețurilor” (a se vedea transcrierea speech-ului său integral de săptămâna trecută aici). Banca Centrală Europeană pare mai cumpătată în elanul său de combatere a inflației, dar ancitipațiile sunt că și aceasta va recurge la măsuri mai restrictive, existând șanse să nu mai vedem dobânzi negative la EUR de anul viitor. Băncile centrale din Europa Centrală și de Est au fost chiar mai proactive decât cele din țările dezvoltate, dobânzile de politică monetară dirijate de către acestea crescând la niveluri cuprinse între 2,5% în România și 4,5% în Cehia, poate și pentru că în regiunea noastră inflația e mai ridicată (8%-11%) și riscă mai ușor un derapaj către endemizare.

Aspectele legate de evoluția economiei și a prețurilor ridică așadar provocări importante pentru investitori, ca și pentru consumatori, oameni de afaceri și autorități. Până acum, însă, se pare că are loc o oarecare diviziune a muncii și caracterul proactiv al autorităților demonstrat în combaterea efectelor economice ale pandemiei pare să continue. Astfel, băncile centrale se ocupă tot mai mult de inflație, guvernele și Comisia Europeană pregătesc măsuri fiscale și administrative care să atenueze impactul economic în special al prețurilor crescute la energie și materii prime, în vreme ce diplomația pare să câștige și ea nițel avans în conflictul din Ucraina. Așa cum am văzut din evoluția prețurilor activelor riscante, deocamdată investitorii par mulțumiți cu ultimele evoluții. Asta nu înseamnă însă că riscurile și incertitudinea au dispărut și că economia nu ne poate furniza și surprize neplăcute. De aceea acum, poate mai mult ca de obicei, diversificarea și flexibilitatea trebuie să facă parte din arsenalul unei strategii prudente de investiții.

Prezentul material reprezintă doar un punct de vedere personal al autorului și nu poate fi asimilat în niciun fel și nu reprezintă poziția oficială a grupului BCR (sau a grupului Erste).

Acest material are un caracter pur informativ și nu reprezintă o recomandare pentru produse și investiții în instrumente financiare sau o ofertă pentru a contracta produsele sau servicii de investiții financiare la care acest material sau punct de vedere se referă. Orice referință la o cotație sau preț din prezentul material în legatură cu un produs/serviciu este doar opinia personală a autorului și nu reprezintă o ofertă indicativă din partea grupului BCR sau Erste sau o recomandare din partea acestora.

Atragem atenția asupra faptului că investițiile în instrumente financiare sunt supuse unor riscuri cum ar fi, riscul general de piață, riscuri legate exclusiv de emitent precum poziția sa financiară sau rezultatele din operațiuni, riscul legat de fluctuaţia preţurilor pieţei ce poate genera situații precum devierea prețului unor instrumente structurate comparativ cu activul suport, incertitudinea dividendelor, a randamentelor și/sau a profiturilor, fluctuația cursului de schimb.

De asemenea, aveți în vedere faptul că performanța anterioară a instrumentelor financiare nu reprezintă o garanție în ceea ce privește performanța lor viitoare. Nicio asigurare nu poate fi dată referitor la randamentul favorabil al portofoliului de instrumente financiare sau al unui emitent descris în prezentul raport. Există posibilitatea ca, datorită unor factori diverși, proiecţiile să nu fie atinse. Cauzele pot fi: volatilitatea nelimitată a pieței, volatilitatea sectorului, acțiuni ale corporațiilor, imposibilitatea accesului la informații complete sau corecte.