Autor: Horia Braun Erdei, CEO Erste Asset Management

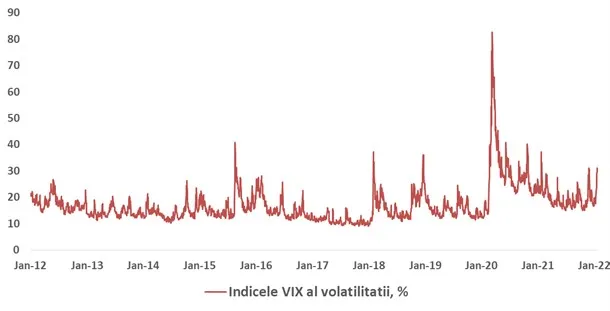

Investițiile pe piețele de capital s-au transformat dintr-o cursă lină de ciclism pe șosea, așa cum pare să fi fost în anul 2021, într-o cursă de ciclism off-road, pe terenul accidentat de denivelări care încep să apară pe măsură ce se epuizează injecțiile de asfalt (a se citi lichidități pompate de băncile centrale). Perspectiva unor alunecări de teren cauzate de turbulențele din curtea vecinilor noștri de la Nord poate constitui un obstacol în plus în această cursă, deși gardurile dintre noi (a se citi protecția NATO) sunt destul de înalte și fortificate. Într-adevăr, volatilitatea de pe piețe a crescut vizibil (vezi Graficul 1) și luna ianuarie pare să aducă cu ea performanțe negative pe o serie întreagă de piețe, în contrast cu tiparul sezonier obișnuit în care prima lună a anului se distingea prin evoluții pozitive.

Grafic 1: Evoluția indicelui VIX al volatilității pieței americane de capital

Autor: Erste Asset Management; sursa datelor: Bloomberg

Faptul că piețele bursiere nu au o evoluție lină nu ar trebui să fie însă o surpriză pentru un investitor informat. Chiar dacă știi că va fi denivelat, contează să cunoști mai bine terenul pe care vei pedala, la fel cum pentru orice cursă aeriană piloții trebuie să cunoască condițiile atmosferice de pe traseu, chiar dacă acesta va fi presărat de câteva turbulențe. Să încercăm așadar să cunoaștem mai bine ”gropile” de pe traseu.

În primul rând, să comparăm episodul actual de volatilitate cu alte episoade de corecție anterioare – perspectiva istorică, pentru care am considerat o perioadă de comparație de 10 ani. După cum se poate observa din Graficul 1, creșterea volatilității din ultimele zile, dacă se menține la cotele actuale, se situează extrem de departe de episodul din martie 2020, în schimb va depăși nivelul altor episoade din ultimul an, fiind totuși comparabil cu zvâcurile de volatilitate din noiembrie 2021, precum și cu cel de la începutul anului 2021, petrecut cam în aceeași perioadă a anului, final de ianuarie. Culmea, ca și atunci, factorul declanșator a fost creșterea randamentelor titlurilor americane – simbolică pentru creșterea mai generalizată a dobânzilor. După cum știm, restul anului 2021 a adus o temperare a elanului dobânzilor dar o relansare a piețelor de acțiuni, deci, alarma de la finalul lunii ianuarie a fost cumva o ”alarmă falsă”. Ce e drept, în 2018, când banca centrală din SUA era în miezul ciclului de creștere a ratei dobânzii și când indicele volatilității a atins cote similare celor din prezent, acestea au coincis cu o perioadă mai puțin fastă a piețelor de acțiuni, care au cunoscut scăderi de circa 15%-20%.

Să trecem însă de la perspectiva istorică la perspectiva fundamentală, în care ne întrebăm care pare a fi îngrijorarea cea mai mare a investitorilor în momentul de față. Printre candidați se numără creșterea dobânzilor, inflația ridicată, precum și incertitudinile aduse de tensiunile geopolitice din Estul Europei. Pentru piețele de acțiuni însă, niciunul dintre factorii menționați nu are un impact direct, vizat fiind de fapt impactul indirect al acestor factori asupra creșterii economice, intim legată de creșterea profiturilor companiilor listate. Așadar, problema ar fi dacă dobânzile prea mari, scăderea puterii de cumpărare a consumatorilor sau declanșarea ostilităților militare și economice din Ucraina ar ”mutila” capacitatea de expansiune a economiei globale. Până acum, chiar dacă avem semnale că valul pandemic generat de varianta Omicron a determinat o anumită încetinire pe termen scurt a perspectivei de creștere economică, anticipațiile economiștilor pentru creșterea PIB global rămâne una robustă în ciuda manifestării riscurilor menționate de factorii de mai sus, al căror impact probabil pare încă unul moderat asupra activității economice. Scenariul de bază rămâne așadar unul pozitiv, în care economiile vor beneficia de o revenire a cererii pentru servicii și de o desțelenire a blocajelor lanțurilor de aprovizionare pentru bunuri în condițiile în care ne apropiem, după cum se vorbește, de faza de endemizare a virusului COVID-19 și de o mobilitate socială crescută.

În fine, să nu uităm de perspectiva relativă, respectiv cea în care ne întrebăm în ce ar fi de investit dacă volatilitatea ne deraiază în afara pieței bursiere. Ca să evităm complet volatilitatea, depozitele și cash-ul sunt opțiuni tradiționale, însă inflația ridicată e un argument împotriva acestei abordări. Obligațiunile sunt variante bune de atenuare a volatilității, dar ele sunt amenințate de dobânzile în creștere. Mărfurile sunt o opțiune bună, de protecție în special împotriva inflației și a tensiunilor geopolitice, dar e dificil să iei expunere pe această clasă de active, cu excepția aurului și metalelor prețioase, care sunt mai ușor de accesat, însă prețurile acestora sunt vulnerabile atunci când dobânzile cresc. La fel și în cazul investițiilor imobiliare, care mai suferă și de handicapul lipsei de lichiditate.

În concluzie, episodul actual de accentuare a volatilității de pe piețele bursiere internaționale ridică anumite semne de întrebare în special pentru banii deja investiți în piețe. Perspectiva noastră este că încă suntem într-un cadru rezonabil din punct de vedere istoric, cu un nivel al volatilității nu foarte diferit de alte episoade de corecție a prețurilor care s-au dovedit pasagere. Riscurile care stau la baza corecției actuale sunt reale, însă în opinia noastră ele încă nu periclitează scenariul de bază al unei creșteri economice robuste în 2022 pentru majoritatea economiilor. Tensiunile din Ucraina ar putea avea efecte limitate asupra creșterii dacă ostilitățile nu escaladează rapid, dar dacă totuși o vor face, probabil paradigma tendinței creșterii dobânzilor se va schimba. Pentru un astfel de scenariu alternativ, cumpărarea de obligațiuni pe termen lung emise de state dezvoltate sau chiar unele emergente (de exemplu, emise de țări asiatice) poate fi o strategie potrivită. Pentru fondurile de obligațiuni sau diversificate denominate în EUR pe care le administrăm, am implementat tocmai o astfel de tactică protectivă pe termen scurt, dar rămânem încrezători în capacitatea de revenire a piețelor bursiere pe termen mediu, în special pe segmentele sale mai puțin speculative, mai bine ancorate în realitățile actuale ale economiei, realități care includ inflația mai crescută, dobânzile în creștere și criza energetică.

Nu aș vrea să închei fără a reaminti faptul că volatilitatea nu e mereu un dușman, ci poate fi și o oportunitate, mai ales pentru cei care au ezitat până acum să investească pe burse. În mod contraintuitiv, momentul optim al investiției nu e cel al optimismului generalizat. Așa cum spunea Sir John Templeton, unul dintre investitorii celebri ai timpului său: ”Piețele câștigătoare (bull markets) se nasc din pesimism, cresc din scepticism, se maturizează din optimism și se sting din euforie.”

Autorul își asumă întreaga responsabilitate pentru ideile exprimate în articol, pentru documentarea invocată și sursele citate şi confirmă faptul că acesta nu este un plagiat şi nu conține nicio afirmaţie calomniatoare sau obscenă şi nu a încălcat drepturile de autor, de confidenţialitate sau alte drepturi ale vreunei persoane. Autorul va exonera blog-ul/site-ul/publicația de orice revendicări ale unor terţe părţi în legătură cu utilizarea neautorizată a oricărui material care face parte din articol. Informaţiile şi ideile conţinute în mod explicit şi implicit în articol sunt exprimarea subiectivă a punctului de vedere al autorului pe o temă selectată de acesta și prin nicio metodă nu poate acesta fi asociat unei persoane juridice decât în cazul în care acea persoană juridică este menţionată la început sau la sfârşitul articolului/paginii, ca autor.

În cuprinsul articolului se pot regăsi și extrase din materiale/lucrări realizate de alți autori, cu menționarea sursei exacte față de care autorul nu exercită niciun control și pentru care nu își asumă nicio responsabilitate.

Informațiile cuprinse în articol au doar caracter general, nu sunt neapărat exhaustive, exacte, complete sau la zi și nu constituie consiliere juridică sau profesională (dacă aveți nevoie de consiliere într-un anumit domeniu, consultați întotdeauna o persoană cu calificări corespunzătoare). Orice consecinţe rezultate din folosirea nefericită a oricăror informaţii sau idei din conţinutul articolului aparţin în totalitate cititorilor.