Autor: Horia Braun Erdei, CEO Erste Asset Management

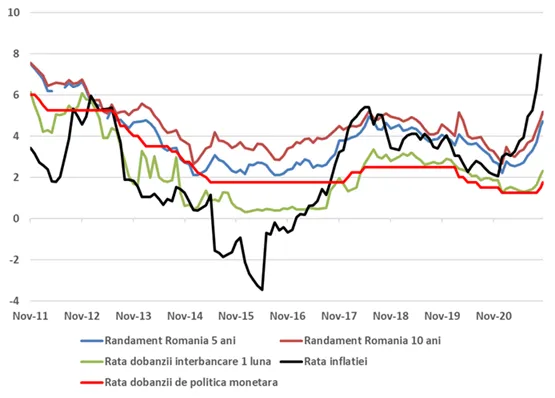

Saptamana trecuta Banca Nationala a Romaniei a decis majorarea ratei dobanzii de politica monetara cu 0,25 puncte procentuale la un nivel de 1,75%, cu o zi inainte ca sa aflam ca rata anuala a inflatiei preturilor de consum din Romania s-a apropiat la o aruncatura de bat de nivelul de 8%, cel mai ridicat din ultimii 10 ani. In aceeasi zi, aflam ca la case mai mari, respectiv in Statele Unite ale Americii, inflatia IPC a urcat la cote nemaintalnite de multa vreme (mai precis din 1990), respectiv de 6,2% in termeni anuali, in conditiile in care dobanda oficiala in SUA se situeaza aproape de 0% si banca centrala (Fed-ul) intentioneaza sa o pastreze acolo pentru cel putin inca un trimestru (daca nu chiar 1 an). Teoria economica spune ca atunci cand dobanzile se situeaza sub nivelul ratei inflatiei, sunt incurajate consumul si investitiile – eventual pe credit – si este descurajata economisirea. Aceasta situatie, la randul sau, implica presiuni inflationiste suplimentare, pentru ca cererea de bunuri si servicii depaseste capacitatea de productie si distributie a economiei, lucru evidentiat si de situatia din ultimele luni de blocaje create pe lanturile de productie si aprovizionare. Iar cand cererea e mai mare si oferta mai rigida, preturile cresc aproape inevitabil. Pastrand, asadar, dobanzile departe sub nivelul ratei inflatiei, banca centrala din Romania si cea din Statele Unite (alaturi de alte banci centrale din tarile dezvoltate) risca sa exacerbeze problema inflatiei, ridicandu-ne la fileu intrebarea: de ce atata risc de inflatie pe masa noastra?

Raspunsul exact il pot da evident doar acei bancheri centrali care au un control asupra setarii dobanzilor aferente instrumentelor utilizate in politica monetara, dar realist vorbind, nimeni nu cred ca isi imagineaza ca un reprezentant al acestor banci sa recunoasca in public ca o decizie a acesteia risca cresterea inflatiei. De altfel, daca ar face-o, probabil ca am asista la o desfasurare de tipul “profetiilor auto-implinite“ (self-fulfilling prophecy): recunoasterea riscului ar duce la asteptari crescute de inflatie in randul publicului, care ar influenta apoi indirect deciziile agentilor economici de a creste preturile (deci si inflatia) pentru a acoperi riscul inflationist initial. Si voila, ne-am trezi cu o spirala inflationista total nefasta. Niciun bancher central nu va dori evident sa fie invinuit de asa ceva, de unde si ambiguitatea sau chiar lipsa explicatiilor oferite cu privire la consecintele deciziilor de politica monetara (a se observa si lipsa unei conferinte de presa a Guvernatorului BNR cu prilejul ultimei decizii sau a lansarii Raportului asupra Inflatiei din luna noiembrie).

Ceea ce fac insa bancherii centrali este sa mentioneze riscuri de crestere (sau scadere) a inflatiei in functie de factori pe care nu ei ii controleaza – asa-numitii factori exogeni. BNR spre exemplu vorbeste (sau mai precis scrie) mult despre impactul inflationist major al cresterii preturilor produselor energetice carora le dedica si o Caseta explicativa in ultimul sau Raport asupra Inflatiei (de gasit aici) si carora le atribuie aproape jumatate din inflatia prognozata pentru acest an (3,8% impact fata de o inflatie prognozata de 7,5%) si respectiv pentru anul urmator (2,8% impact fata o inflatie prognozata de 5,9%). Cu alte cuvinte, BNR spune ca daca preturile la energia electrica, la gazele naturale, la combustibili si la energia termica ar fi ramas neschimbate in ultimul an, inflatia din anii 2021 si 2022 ar fi trebuit sa se situeze undeva intre 3% si 4%, reintrand practic in intervalul tinta de 1,5% - 3,5% pana la finele anului viitor. Acele cifre nu mai suna atat de infricosator, insa justifica ele o reactie anemica la socul indus de preturile energetice, mai ales cand alte tari central-europene, confruntate cu aceeasi situatie, au decis sa reactioneze mai agresiv (Romania +0,5% din vara incoace, Ungaria +1,2%, Cehia +2,25%, Polonia 1,15%)? Inflatia produselor energetice nu e si ea inflatie, ba chiar una care ne doare pe toti atunci cand primim facturile de incalzire si de curent sau cand alimentam la pompa?

Eu vad patru posibile argumente pentru o astfel de atitudine si voi analiza daca ele stau in picioare sau nu. Primul argument ar fi putea fi acela ca cresterea preturilor energetice, alaturi de alte majorari de preturi generate de scumpirea materiilor prime sau de blocajele din lanturile de productie sunt incadrate in categoria asa-numitelor socuri de oferta. Pe de alta parte, politica de dobanzi a bancii centrale se incadreaza in categoria politicilor de influentare a cererii din economie. Daca BNR ar actiona agresiv prin dobanzi, ar putea reduce cererea, dar nu ar adresa neaparat problema de oferta: degeaba am avea noi o dobanda mai mare, asta nu va pompa mai mult gaz in conducte dinspre Rusia si nici mai mult petrol dinspre Orientul Mijlociu. In schimb, dobanzile mai mari ar putea reduce si cererea alaturi de oferta, deci ne-am trezi alaturi de inflatie mai mare si cu o activitate economica mai restransa, adica in ceea ce economistii numesc – intr-un mod dizgratios - stagflatie. Al doilea argument ar putea fi ca ceea ce vedem acum desfasurandu-se in economie sunt efectele unor socuri tranzitorii, al caror impact prognozat (a se vedea Graficul 4.4 din Raportul asupra inflatiei) se va disipa la orizontul urmatoarelor 12-18 luni. Adica exact la orizontul la care o decizie de majorare de dobanda azi va avea cel mai mare efect in economie. Prin urmare, timpii nu se potrivesc pentru a fi prea agresivi. Un al treilea argument ar putea fi cel legat de teama cu privire la o incetinire a cresterii economice survenite, pe de o parte, ca urmare a evolutiei agresive a pandemiei de Covid-19, generatoare de potentiale restrictii asupra mobilitatii populatiei, iar pe de alta parte ca urmare a impulsului fiscal contractionist ce ar putea surveni ca urmare a reducerii - de la cote foarte ridicate si nesustenabile - a deficitului bugetar. O astfel de incetinire ar reduce oricum presiunile inflationiste si ar putea fi exacerbata de frana pusa de banca centrala prin intermediul dobanzilor mai mari. In fine, un al patrulea argument, utilizat in special de Banca Centrala Europeana, este acela ca socurile de oferta tranzitorii precum cele descrise mai sus devin periculoase doar in masura in care creeaza asteptari inflationiste pentru un grup extins de produse si in special daca ele genereaza presiuni insemnate de crestere a salariilor pentru a compensa efectele deteriorarii puterii de cumparare. BCE argumenteaza ca nu are semnale puternice ca acest lucru s-ar intampla in zona euro momentan, iar BNR ar putea veni cu argumente similare tinand cont ca rata anuala de crestere a salariului mediu din luna septembrie se situa la 5,9% (adica sub rata inflatiei, la vremea respectiva, de 6,3%). In cazul bancii centrale a SUA, se mai aplica un argument, acela ca strategia asumata de politica monetara este aceea de a tinti inflatia “pe medie”, iar accelerarea recenta a inflatiei vine dupa ani buni in care banca centrala s-a “chinuit” dar nu a reusit sa creasca inflatia de la niveluri considerate suboptimale. Fed-ul ar putea asadar ramane mai rabdator cu evolutia inflatiei, pentru ca “media” acesteia va creste mai greu, mai ales daca se adevereste teoria inflatiei “tranzitorii”.

Autor: Erste Asset Management; sursa datelor: Bloomberg

Acest articol nu poate fi reprodus, retransmis sau publicat, in intregime sau in parte, pentru niciun scop fara acordul scris al autorului sau al SAI Erste.