Autor: Horia Braun Erdei, CEO Erste Asset Management

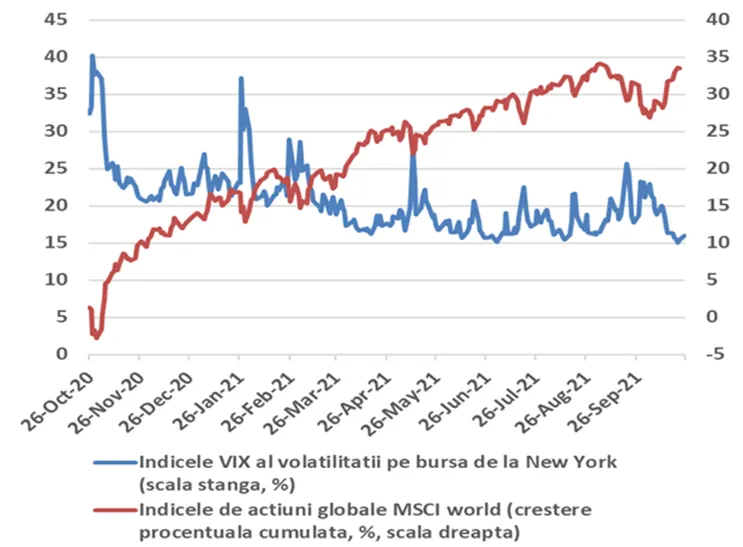

Daca e sa privim pietele financiare internationale din perspectiva celor mai dezvoltate si mai vizibile segmente ale sale, respectiv pietele bursiere, evolutiile ultimelor doua saptamani par sa semnaleze ca episodul de corectie initiat in prima parte a lunii septembrie probabil ca s-a incheiat: principalii indici bursieri au crescut de atunci cu procente situate intre 2% si 3%, ajungand in cazul indicelui global aproape de valorile maxime ale anului, in vreme ce volatilitatea implicita a pietelor de actiuni din tarile dezvoltate a scazut ajungand pana la minimele din acest an (a se vedea Graficul 1). Toate acestea s-au intamplat in lipsa unui catalizator puternic de optimism, tinand cont ca indicatorii macroeconomici nu s-au imbunatatit semnificativ, inflatia continua sa bantuie peste tot in lume, cu un puternic imbold dat de preturile la energie, in vreme ce penuria de materii prime si bunuri intermediare se imbina cu penuria de forta de munca pentru a crea un context complicat pentru firmele producatoare si pentru comercianti. Cu toate acestea, faptul ca preturile cresc si la consumatorii finali inseamna ca firmele reusesc sa transmita impulsul scumpirilor mai departe, pastrandu-si marjele de profitabilitate intacte pentru moment. E o situatie deplorabila poate pentru consumatori – mai ales cei vulnerabili – dar nu atat de nociva pentru firmele listate la bursa, multe dintre ele fiind mari jucatori cu putere de pricing. Ca investitor in actiuni, asadar, nu ma supar mereu cand inflatia creste, pentru ca o parte din majorari se vad in profituri, care se intorc catre investitori prin dividende sau cresteri ale capitalizarii firmelor.

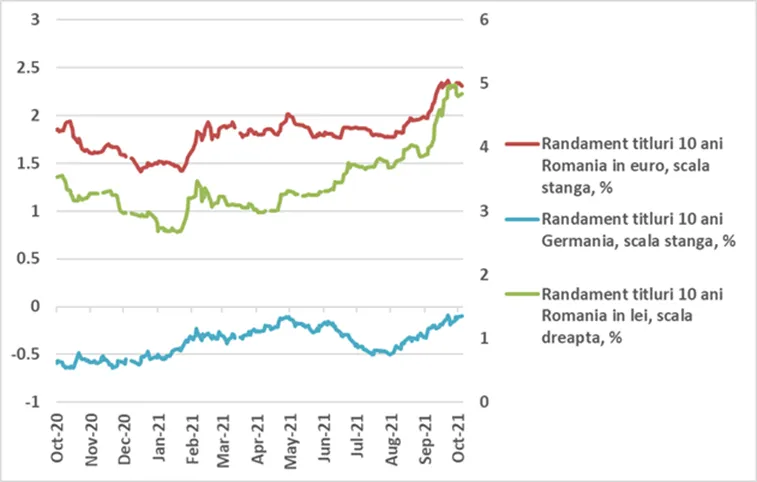

Inflatia e in schimb mai putin ofertanta, eufemistic vorbind, pentru detinatorii de instrumente cu venit fix, tocmai pentru ca valoarea banilor scade prin deprecierea puterii lor de cumparare. Astfel pare de inteles de ce obligatiunile din tarile dezvoltate au reactionat mai putin pozitiv in ultimele doua saptamani pe masura ce cifrele inflationiste au fost digerate de investitori, preturile lor scazand, in vreme ce randamentele au crescut. Totusi, nici in cazul pietelor de obligatiuni nu am vazut o volatilitate prea crescuta, ci evolutii sa le spunem ordonate si obisnuite pentru aceasta faza a ciclului economic. De altfel, faptul ca investitorii din zona euro nu mai sunt penalizati pentru investitiile lor in titluri de stat, prin intermediul unor randamente negative, ar trebui intr-adevar sa fie situatia normala, ori pentru multe tari din zona euro aceasta “normalitate” este inca un deziderat si nu o certitudine.

Din fericire (pentru investitori) sau din pacate (pentru statul roman), tara noastra nu se afla intr-o astfel de situatie de anormalitate, titlurile emise de Romania oferind randamente pozitive, al caror nivel a si crescut, destul de consistent chiar, incepand cu ultima saptamana a lunii septembrie. La fel insa ca si in cazul pietelor internationale, nivelurile randamentelor (si implicit ale preturilor) obligatiunilor romanesti s-au stabilizat si ele in termeni relativi ( a se vedea Graficul 2) pe parcursul ultimelor doua saptamani. Ca si in cazul pietelor internationale, aceasta stabilizare nu a fost determinata de vreun catalizator al optimismului, fiind mai probabil faptul ca investitorii au considerat ca preturile reflecta deja in suficienta masura vestile rele survenite in ultima perioada din planul inflatiei si respectiv al stabilitatii politice si sanitare. Anunturile unanime ale celor trei agentii majore de rating de confirmare si chiar consolidare a ratingului destinat investitiilor (si nu speculatiilor) au fost de natura de a oferi un confort suplimentar investitorilor, confirmand si evaluarea conform careia programele de finantare europeana, care contin conditionalitati cu privire la reducerea deficitului bugetar, reprezinta ancore mai puternice decat incertitudinile ce au aparut in ultima vreme in sfera guvernarii Romaniei.

Si tot la fel ca si in cazul pietelor internationale, si pe plan local evolutiile recente manifesta o dihotomie intre obligatiuni si actiuni, acestea din urma continuand sa aiba o evolutie buna in ultima perioada, chiar daca ritmul cresterilor s-a mai temperat la nivelul indicelui BET in comparatie cu pietele internationale – nici nu e de mirare sa se intample acest lucru, atata vreme cat bursa romaneasca are un avans de performanta considerabil fata de alte piete de actiuni in acest an. Asa cum explicam in cazul actiunilor globale, si la Bursa de Valori avem companii care direct sau indirect beneficiaza de inflatie si au capacitatea de a-si mentine si vanzarile si marjele de profit consistente In ciuda presiunilor pe costuri care evident nu le ocolesc nici pe ele.

Insa daca vorbim acum de o perioada de consolidare si stabilizare, intrebarea e cat va mai dura acest calm si incotro ne indreptam in saptamanile si lunile urmatoare? Raspunsul va fi dat cred de nivelul de regenerare privit din cel putin 4 perspective: (1) regenerare a cresterii economice pe masura rezolvarii macar partiale a blocajelor din lanturile de aprovizionare si productie; (2) regenerare a productiei de energie cu perspectiva stabilizarii preturilor combustibililor fosili; (3) regenerarea profiturilor companiilor pentru echilibrarea raportului dintre preturi si indicatorii financiari care determina gradul de supraevaluare a preturilor actiunilor si (4) regenerarea arsenalului de lupta al bancilor centrale dupa utilizarea lui masiva pe campul de lupta impotriva efectelor economice ale pandemiei. In cazul Romaniei vorbim evident si de o a cincea perspectiva, aceea de regenerare a capacitatii de guvernare. Toate cele cinci ipostaze de regenerare necesita timp si lipsa unor alte socuri cu impact economic semnificativ, insa acestea nu sunt conditii prea stringente, astfel incat credem ca sansele de realizare a scenariului regenerativ sunt mai mult decat decente. Daca va ganditi putin, nu pare deloc neplauzibil ca economia globala sa continue sa creasca alert si in trimestrele urmatoare - o crede si Fondul Monetar International in Raportul sau de Perspectiva (Outlook) publicat recent, mai ales ca investitiile sunt in crestere la nivel global. Pare de asemenea plauzibil ca pretul titeiului sau gazului natural sa ia un respiro sau sa creasca mai lent, in conditiile unei cresteri probabile a productiei si livrarilor. La randul sau, profitabilitatea companiilor este in general la cote bune, dovada si rezultatele pozitive publicate de companii pana acum pentru trimestrul al III-lea. Bancile centrale din tarile dezvoltate au inceput deja sa pregateasca publicul pentru masuri de exit, in vreme ce acelea din tarile emergente (inclusiv Romania) au si inceput sa ia masuri concrete. In fine, nici macar criza politica locala nu e de presupus ca va dura la infinit, pentru ca nicio forta politica nu are interesul de a ramane intr-o situatie de blocaj, mai ales cand gradul de revolta si dezgust al opiniei publice creste pe zi ce trece.

Daca regenerarea fundamentelor mentionate mai sus se va produce intr-adevar, ceea ce noi credem ca sunt bune sanse sa se intample, am putea intra in noul an 2022 sub niste auspicii pozitive pentru pietele financiare, mai ales din perspectiva unor clarificari pe termen scurt, chiar daca tendintele pe termen lung raman unele mai complicate. Insa despre acestea din urma vom vorbi cu alta ocazie.

Pana atunci, va uram o saptamana fructuoasa si profitabila!

Grafic 1: Evolutia indicelui preturilor actiunilor globale MSCI World (in procente comparativ cu nivelul de acum 1 an), alaturi de nivelul indicelui VIX al volatilitatii pietei newyorkeze de actiuni

Sursa: SAI Erste; sursa datelor: Bloomberg

Grafic 2: Evolutia randamentelor titlurilor de stat pe 10 ani, emise de Romania in lei (cu verde) si respectiv in EUR (cu rosu), precum si cel emis de Germania cu aceeasi maturitate de 10 ani (cu albastru)

Sursa: SAI Erste; sursa datelor: Bloomberg

Acest articol nu poate fi reprodus, retransmis sau publicat, in intregime sau in parte, pentru niciun scop fara acordul scris al autorului sau al SAI Erste.