Autor: Horia Braun Erdei, CEO Erste Asset Management

Ca sa parafrazez o expresie englezeasca in ultima vreme pare ca ne regasim intr-un “borcan cu muraturi”, in sensul in jurul nostru pare ca lucrurile s-au cam acrit in Romania, din motivele pe care le stim cu totii: pandemie si criza sanitara, blocaj guvernamental si criza politica si inflatie insotita de o posibila criza energetica. O sa va intrebati: ok dar ce treaba are asta cu fondurile de obligatiuni care – cel putin in cazul nostru, al Erste Asset Management – sunt majoritar investite in titluri de stat, instrumente pe care toata lumea le asociaza cu stabilitatea si siguranta. Ei bine, o legatura exista si rationamentul tine esentialmente de doua variabile: timpul si dobanzile.

Preturile obligatiunilor scad cand dobanzile cresc si cresc cand dobanzile scad. Timpul pana la scadenta e un multiplicator al acestui efect.

Imaginati-va ca aveti un depozit de 100 lei pe care l-ati plasat pe o perioada de 1 an, sa zicem la o dobanda de 2%. Sa presupunem ca la 1 zi dupa ce ati facut plasamentul, Institutul National de Statistica a publicat o rata a inflatiei foarte ridicata si ca in aceeasi zi (yeah, right…), Banca Nationala a reactionat crescand dobanda BNR cu 1 punct procentual. Banca dumneavoastra (sau o alta banca) oferta acum depozite la 3% dobanda pe an. Va ganditi: ce fain ar fi sa pot sa imi mut si eu depozitul la noua dobanda de 3%, dar cand incercati sa lichidati acel depozit vi se spune ca exista un comision de “reziliere anticipata” de 1 procent, pentru ca banca a plasat deja banii la BNR la noua dobanda. Va faceti socotelile si va dati seama ca sunteti tanda pe manda: daca vreti sa “vindeti” depozitul de 100 de lei astazi inapoi bancii veti primi doar aproximativ 99 de lei, care plasati la 3% pe an va vor returna tot aproximativ 102 lei, cat o facea depozitul initial.

Ei bine, acelasi lucru se intampla si in cazul unei obligatiuni: cand dobanzile cresc, pretul obligatiunii scade si viceversa (desi analogia cu depozitul e mai greu de imaginat pentru ca presupune ca banca sa va plateasca pe dumneavostra ca sa iasa dintr-un depozit cu dobanda mai ridicata decat dobanda BNR, ceea ce in realitate nu se prea intampla…). Diferenta fata de exemplul cu depozitul este ca obligatiunile de cele mai multe ori sunt emise pe perioade mai lungi de 1 an. De fapt, cu cat e mai lunga perioada pana la scadenta, cu atat impactul cresterii sau scaderii dobanzilor e mai mare asupra pretului: imaginati-va doar ca diferenta dintre dobanda (in jargon de obligatiuni, randamentul) initial de 2% si noua dobanda (randament) de 3% se multiplica pentru 2,3,5 sau 10 ani la rand, cu siguranta in acele cazuri “pretul” la care cineva ar cumpara de la noi obligatiunea cu valoare initiala de 100 lei va fi mai mic decat 99…

Cand e asadar bine sa investim in obligatiuni?

Raspuns: oricand. Nu e insa totuna in ce fel de obligatiune investim. Daca ne rezumam la titlurile de stat, asa cum spuneam, variabilele cheie sunt dobanda si timpul. Dobanda din pacate nu o putem stabili noi - daca nu suntem camatari -, ea fiind stabilita de piata, de BNR (daca e vorba de lei), de Banca Centrala Europeana (daca e vorba de EUR). Putem in schimb alege timpul pana la scadenta. Cum o facem, presupunand ca nu suntem legati de un obiectiv personal anume din punct de vedere temporal ci vrem doar sa alegem varianta optima din care sa castigam cat mai mult? Ei bine, aici intervine arta, stiinta, sau… bulanul managerilor de investitie profesionisti, pentru ca raspunsul tine de previziuni: daca prevedem ca sa spunem BNR (sau piata sau alta entitate) va scadea maine dobanda de la 3% la 2%, am vrea sa “blocam” dobanda de 3% pentru o perioada cat mai lunga, deci vom investi in obligatiuni cat mai lungi. Daca in schimb prevedem ca dobanda va creste, sa zicem peste 6 luni, de la 2% la 3%, vom investi scurt, ca la scadenta sa avem ocazia a reinvesti la dobanda mai mare. In acest caz, chiar daca cresterea dobanzii se produce maine si nu peste 6 luni, tot vom ramane in castig pentru urmatorul an, pentru ca vanzand obligatiunea de 2%, penalizarea va fi mai mica, de 0,5%, astfel incat reinvestind la 3% castigul nostru net va fi de 2,5%.

Si acum inca o data fara numere

Atunci cand investesti intr-o obligatiune, tu dai un imprumut cuiva: in cazul discutat mai sus, statului roman: tu iti blochezi banii pentru o perioada, iar debitorul (aici, statul) ii foloseste, recompensand creditorul cu o dobanda platita in cazul Romaniei anual. Factorul incredere e esential in aceasta relatie, iar increderea in statul roman tine mai putin de capacitatea sa de a-ti plati dobanzile si imprumutul la scadenta si mai mult de capacitatea acestuia de a devaloriza banii in care se imprumuta, leii. De aceea la o inflatie mai ridicata, un curs mai depreciat sau la o nevoie mai mare de finantare a statului, e normal ca orice creditor sa raspunda cerand o recompensa mai mare, respectiv ca atunci cand lucrurile iau o turnura pozitiva, creditorul sa-si imblanzeasca pretentiile (pentru ca riscul unei devalorizari a banilor investiti e mai mic). Secretul investitiei de succes in obligatiuni este asadar acelasi ca al oricarei investitii de succes: sa ai “ochi” si sa ai incredere atunci cand altii poate nu au si sa dai credit (musai la dobanzi mai mari) unor oameni/entitati care apoi iti vor dovedi buna credinta si harnicia de a produce suficient cat sa acopere valoarea finantarii pe care o iau de la tine.

Bine, dar cum sa dai azi credit statului roman?

In cazul titlurilor de stat, a investi nu inseamna ca dam neaparat un vot de incredere statului respectiv si cu atat mai putin politicienilor care il conduc. Trebuie sigur sa existe un minim de incredere in statul de drept si respectarea obligatiilor “suverane”, dar in Uniunea Europeana acest lucru aproape ca se subintelege (daca nu esti Grecia din 2010-2011, desi chiar si grecii si-au onorat integral obligatiile emise dupa legea locala). Investitia in titlurile de stat romanesti tine mai mult de increderea privind evolutia viitoare a inflatiei, a dobanzilor si a deficitelor bugetare (raportate la PIB): daca crezi ca ele vor scadea, e bine sa mergi “mai departe” in timp, adica sa cumperi titluri pe termene mai lungi; daca crezi ca lucrurile vor evolua invers, “stai aproape”, adica tine-ti banii investiti in obligatiuni pe termene mai scurte.

Offf, cine mai poate fi optimist in conditiile actuale?

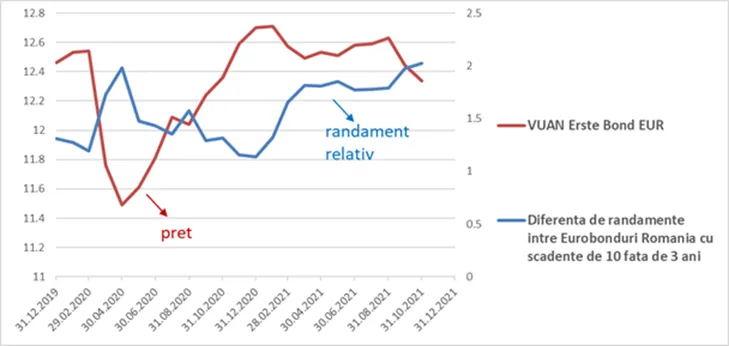

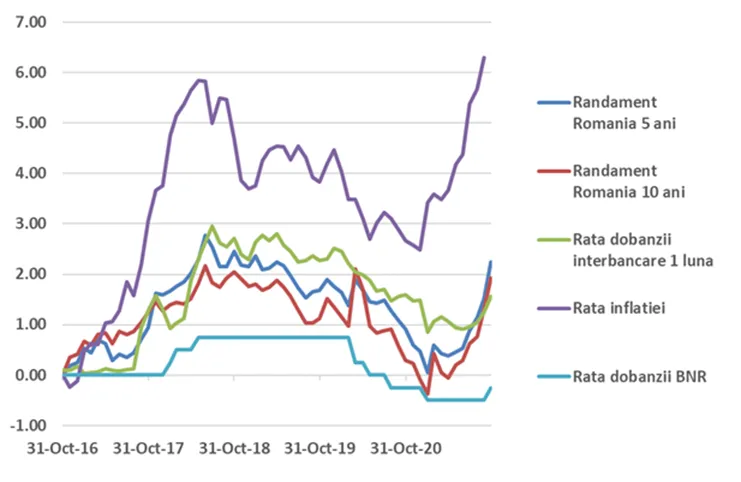

Daca as fi ironic, as spune baietii destepti, dar nu vreau sa fiu, pentru ca nu e asa de simplu. E intr-adevar greu sa fii optimist cand esti in “borcanul cu muraturi”. La fel cum e greu sa fii pesimist cand esti in vacanta la soare si tocmai ti-ai verificat investitia pe George si ai vazut ca a mai crescut de-o bere. Pietele financiare se misca insa foarte repede la aparitia stirilor si voteaza rapid daca e de bine sau de rau (mai repede chiar ca Banca Nationala in exemplul din primul paragraf). Asta inseamna ca pana sa apucam noi sa fim pesimisti dupa vestile rele, preturile au scazut deja si pana sa apucam sa vindem, vom fi “incasat” deja pierderea (si viceversa cu castigul). Cu toate acestea, asa cum spunea vestitul investitor Benjamin Graham, parintele analizei financiare pe bursa, daca “pe termen scurt piata e o masina de vot, pe termen lung ea e o masina de cantarit”. As adauga ca ceea ce cantaresc pietele cel mai mult este viitorul. Iar cand cantaresti nivelul actual al inflatiei (aproape 7%), al randamentelor obligatiunilor pe termen de 10 ani (aproape 5%) si al deficitului bugetar (peste 7% din PIB) si arunci o privire in viitorul nu de maine, ci de peste 6 luni, 1 an sau chiar mai mult, cred ca obiectiv vorbind nu te astepti ca lucrurile sa ramana la fel de cenusii. Si daca te mai uiti si la experienta din urma, fie ca e vorba de episodul scaderilor de preturi la obligatiuni din martie-mai 2020 (exemplu pentru titlurile emise de Romania in EUR din Graficul 1), fie ca e vorba de ultima oara cand Romania a trecut printr-un ciclu de crestere a inflatiei si a dobanzilor, in 2017-2018 (exemplu pentru titlurile emise de Romania in lei din Graficul 2), poti observa urmatorul lucru: vestile rele sunt inglobate in preturi (care scad) si randamente (care cresc), dar la un moment dat pesimismul ia proportii exagerate, facand ca piata sa-si revina.

In fine, de ce un fond de obligatiuni si nu doar obligatiuni “stinghere”?

Pe scurt, 4 motive: specializare, transparenta, lichiditate si diversificare. In primul rand, jocul de-a timpul si cantaritul, respectiv decizia de a investi in obligatiuni cu termene mai lungi sau mai scurte il vor face oamenii specializati in acest lucru, respectiv managerii de fond. Ilustrarea faptului ca acest joc “le iese” rezulta din performanta fondului fata de un indice de referinta, respectiv fata de media pietei. Daca sunteti curiosi, spre exemplu, despre aceasta performanta relativa a fondurilor de obligatiuni administrate de Erste Asset Management, va putem furniza informatiile necesare. In al doilea rand, transparenta: in fiecare zi, VUAN-ul (sau pretul) unui fond in care ati investit pe care il regasiti in George sau pe site-ul www.erste-am.ro este o reflectie a preturilor titlurilor de stat tranzactionate efectiv pe piata. Daca dobanda creste sau scade in piata, VUAN-ul fondurilor va reflecta imediat acest lucru, astfel incat decizia unui investitor de a cumpara sau a rascumpara sa fie facuta in cunostinta de cauza. Cu alte cuvinte, magazinul nostru are de toate in vitrina: si hainele din colectia noua (piata creste) si cele vechi si ponosite (piata scade). In al treilea rand, unitatile de fond pot fi tranzactionate usor in fiecare zi, la preturile din ziua respectiva (ele nu se cunosc la momentul tranzactiei, dar sunt cele efective din piata zilei respective). In al patrulea rand dar nu si in cele din urma, un fond de obligatiuni nu extinde “creditul” investitorului catre un singur emitent, ci construieste un portofoliu de obligatiuni de la emitenti diferiti, cu caracteristici, potential de randament dar si riscuri diverse si acestea toate disponibile unui investitor chiar si cu bani putini printr-o singura tranzactie aferenta investitiei in fond. Spre exemplu, in fondul Erste Bond Flexible Romania EUR, portofoliul contine nu doar obligatiuni emise de statul roman, cat si obligatiuni emise de state din zona euro, obligatiuni emise de companii din Romania, din Europa Centrala si de Est sau din zona euro. Toate intr-un mix “cantarit” asa cum doar un chef (manager de fond) profesionist o poate face.

Grafic 1: Exemplu de relatie inversa pret - randament: VUAN Erste Bond Flexible Romania EUR versus randamentul diferential dintre un titlu pe 10 si unul pe 3 ani. In mai 2020, nivelul actual al randamentului diferential a marcat o reversare a evolutiei de preturi de pe piata obligatiunilor in EUR

Sursa: Prelucrare Erste Asset Management; sursa datelor: Bloomberg

Grafic 2: Evolutia inflatiei, dobanzilor si randamentelor comparativ cu finalul anului 2016: episodul actual de crestere pare mai rapid si mai abrupt decat cel din 2017-2018; o fi un semn ca va fi si de mai scurta durata?

Sursa: Prelucrare Erste Asset Management; sursa datelor: Bloomberg

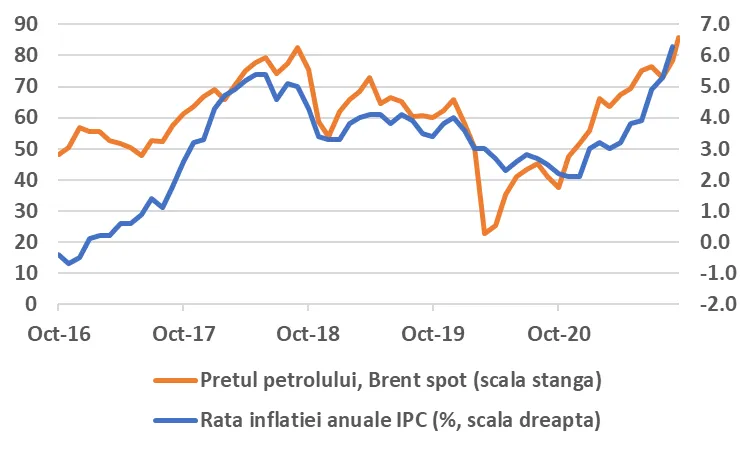

Grafic 3: Inflatia si pretul petrolului: corelatie puternica, care ar putea sugera o legatura intre ciclul inflationist si ciclul cresterilor la preturile marfurilor energetice, influenta ignorata de obicei de bancile centrale pe seama caracterului sau tranzitoriu

Sursa: Prelucrare Erste Asset Management; sursa datelor: Bloomberg

Acest articol nu poate fi reprodus, retransmis sau publicat, in intregime sau in parte, pentru niciun scop fara acordul scris al autorului sau al SAI Erste.