Cat loc mai este in tolba de optimism?

Autor: Horia Braun Erdei, CEO Erste Asset Management

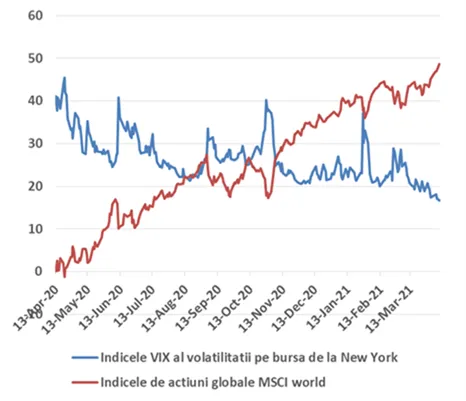

Daca privim la ultimele 12 luni in cateva grafice de preturi de pe pietele financiare, lucrurile par sa fi mers snur in economie: pietele bursiere globale au crescut semnificativ (cu aproape 50% in EUR), in vreme ce volatilitatea a scazut sub nivelul de 20%, la jumatate fata de valoarea sa de la inceputul lunii aprilie 2020. Sigur ca in realitate avem de-a face in mare masura cu “mirajul” efectului de baza, pentru ca ne comparam cu minimele inregistrate la inceputurile crizei Covid-19, cand inca frica de necunoscut ne apasa pe toti, insa trebuie sa recunoastem ca rezilienta trendului pozitiv in toata aceasta perioada in care am trecut peste valul doi si trei de infectari si lockdown-uri reprezinta un aspect cu adevarat remarcabil. El sugereaza ca pietele au “discountat” deja in mare parte redeschiderea economiilor si accelerarea viitoare a cresterii economice sau, cum ar spune romanul, au vandut deja in buna masura “pielea ursului din padure”. Intr-adevar, e posibil ca valul acesta de optimism sa aiba in vedere “prea multa padure” si “prea putini copaci”, respectiv ca dificultatile acestei faze tarzii a pandemiei sa fie subestimate. Astfel, se prea poate ca succesul campaniilor de vaccinare anti-Covid sa nu fie unul rapid si rasunator, ci mai degraba rezultatul unei lupte total netriviale si posibil prelungite cu dificultati logistice, de productie si distributie, dificultati medicale (a se vedea discutiile legate de efectele secundare ale unor vaccinuri) si, nu in ultimul rand, cu aspecte de psihologie a maselor de luat in calcul (caci la un moment dat se va ajunge cu vaccinarea si la paturi ale populatiei care sunt mai reticente fata de vaccinuri si succesul campaniei ar putea depinde de cat de “groasa” e aceasta patura in fiecare tara). Pe de alta parte, insa, nu trebuie sa cadem nici in cealalta extrema, respectiv sa credem negresit ca majoritatea investitorilor financiari sunt naivi si nu cunosc toate aceste aspecte. Piata financiara este pana la urma o masinarie de evaluare a probabilitatilor care pune permanent in balanta dovezile intr-o directie sau alta privind perspectivele economice si financiare. Mai mult, mediile pietelor citate adesea sub formula indicilor bursieri acopera de fapt o diversitate larga de emitenti, unii mai mult, iar altii mai putin afectati de evolutia pandemiei. Dovada cea mai buna a faptului ca nu toate vestile bune sunt deja incluse in preturi este de altfel faptul ca piata reactioneaza atunci cand apar de fapt vesti bune. Astfel, saptamana trecuta a fost una de crestere pe majoritatea pietelor bursiere ale lumii, lucru care are probabil legatura si cu mesajele constructive privind prognozele cresterii economice ale Fondului Monetar International si ale Bancii Mondiale publicate si difuzate la mijlocul saptamanii – a se vedea revizuirea prognozei cresterii PIB global de la 5,5% la 6,0% pentru 2021 si respectiv de la 4,2% la 4,4% pentru 2022, ambele fata de editia din ianuarie a publicatiei fanion, respectiv “World Economic Outlook”.

Grafic 1: Evolutia indicelui VIX al volatilitatii actiunilor incluse in indicele S&P500 al actiunilor celor mai mari companii americane, alaturi de evolutia procentuala cumulata din ultimele 12 luni al indicelui actiunilor globale MSCI World

autor: Horia Braun, sursa date: Bloomberg

Sub masca optimismului generalizat exista totusi diferentieri

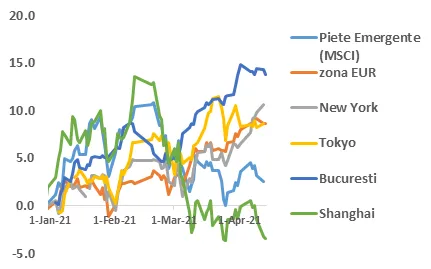

O alta dovada a faptului ca nu avem de-a face cu o euforie fara discernamant vine din diferentierea performantelor bursiere in functie de regiuni, de marime a companiilor si de stiluri de investitie. Astfel, saptamana trecuta a fost mai degraba prolifica pentru piata din SUA, a companiilor mari si de crestere, spre deosebire de peformantele saptamanilor anterioare care au favorizat mai degraba pietele non-americane (si in special cea europeana), companiile de dimensiuni mici si mijlocii, respectiv companiile ciclice, cu evaluari mai scazute. Practic, s-a tranzactionat mai mult in cheia pandemiei decat in cea a redeschiderii economiilor, caci companiile din tehnologie, spre exemplu, au stralucit din nou, dupa o pauza de circa o luna si jumatate in care intrasera in penumbra. De asemenea, la nivel regional, pietele emergente si in special piata chineza au subperformat. In cazul Chinei, subperformanta a reflectat o relativa incetinire a ritmului relansarii economice, partial datorata atentiei sporite acordate de autoritatile chineze masurilor de combatere a indatorarii sectorului privat si stabilitatii financiare. In cazul pietelor emergente ex-China, subperformanta s-a datorat mai probabil decalajelor in combaterea pandemiei (partial datorata lipsei accesului la vaccinuri anti-Covid), respectiv unei vulnerabilitati crescute la inasprirea conditiilor de finantare (a se citi cresterea dobanzilor) la dolari, moneda in care e denominata majoritatea datoriei lor externe. Bursa de la Bucuresti a inregistrat si ea o usoara scadere a cotatiilor medii, insa aceasta nu poate fi interpretata ca o subperformanta in conditiile in care indicele BET-XT ramane intre cei mai dinamici din acest an, cu o crestere cumulata de peste 13% de la inceputul lui 2021.

Grafic 2: Evolutia procentuala cumulata a indicilor bursieri selectati pentru pietele de actiuni din SUA, zona euro, Japonia, China, Romania si pietele emergente

autor: Horia Braun, sursa date: Bloomberg

Statul roman se indatoreaza din nou pe pietele externe. O fi un semn rau?

In general vorbind, o emisiune (in fapt tehnic a fost vorba de doua emisiuni) de dimensiunea aceasta – 3,5 miliarde EUR – emisa la niveluri de randament foarte apropiate de cele de pe piata secundara si care a fost suprasubscrisa de 3 ori nu prea poate fi caracterizata altfel decat ca un succes de piata pentru statul roman. Daca punem in balanta si faptul ca datoria contractata este pe termen lung (12 si respectiv 20 de ani), iar randamentele de emisiune (2,1% si respectiv 2,8%) se afla sub rata de crestere anticipata pe termen lung a PIB-ului Romaniei calculat in EUR (care se situeaza probabil undeva intre 3% si 4%), precum si faptul ca o buna parte a banilor stransi din aceasta emisiune se vor duce in rezervele Bancii Nationale si ale Ministerului Finantelor, rezulta ca acest imprumut nu reprezinta cu adevarat o povara pentru economie si pentru buget. Mai mult, daca privim din perspectiva istorica prima de risc platita de Romania la aceasta emisiune, ea se situeaza la un nivel apropiat de media din ultimii 5 ani si foarte aproape de valorile minime din ultimul an. Una peste alta, iesirea Romaniei pe piete de saptamana trecuta a fost un eveniment pozitiv, care era si anticipat de mult de piata. Cotatiile tuturor emisiunilor Romaniei in EUR s-au apreciat in aceasta perioada, recuperand astfel in luna aprilie mare parte din subpeformanta lunilor februarie si martie.

Grafic 3: Prima de risc la 10 ani aferenta Eurobondurilor Romaniei (calculata ca diferenta dintre randamentul Eurobondului si rata de referinta la EUR la acelasi termen dedusa de pe piata de swap-uri de dobanzi)

autor: Horia Braun, sursa date: Bloomberg

Acest articol nu poate fi reprodus, retransmis sau publicat, in intregime sau in parte, pentru niciun scop fara acordul scris al autorului sau al SAI Erste.