Nu doar vanare de vant

Autor: Horia Braun Erdei, CEO Erste Asset Management

Pentru cineva din afara domeniului financiar care se uita astazi la performanta indicilor si fondurilor de actiuni si alte active riscante (precum obligatiunile cu risc ridicat), probabil ca va fi uimit sa vada cifre cuprinse intre 40% si 50% pentru actiuni sau intre 10% si 20% pentru obligatiuni riscante, asta in conditiile in care suntem inca sub apasarea pandemiei (numarul de infectari zilnice la nivel global depasindu-l cu mult pe cel de acum 1 an), iar economiile lumii raman in mare parte inca afectate de restrictii.

Uimirea probabil ca s-ar reduce daca ii vom explica faptul ca baza de comparatie din martie 2020 o reprezinta o perioada de incertitudine masiva de la inceputul pandemiei, cand pietele s-au confruntat cu reactii de panica din partea multor investitori, dar care au generat si un raspuns masiv de ordin monetar si fiscal din partea autoritatilor. Comentatorii avizati ai pietei de aceasta data ar putea insa argumenta (si unii dintre ei chiar fac acest lucru) ca totul nu e decat o ”vanare de vant” pentru ca toti acesti stimuli de amploare nemaintalnita au ridicat evaluarile actiunilor si ale altor active riscante cu mult peste ceea ce ar fi normal pentru aceasta faza a relansarii economiilor. O astfel de argumentatie pare a fi de altfel sustinuta si de faptul ca performantele cele mai ”fasnete” apartin unor companii din sectoare precum cel de tehnologie, unde preturile actiunilor anticipeaza cresteri exponentiale ale profiturilor viitoare – unele dintre companii inregistrand cresteri ale preturilor actiunilor chiar daca in prezent inregistreaza pierderi financiare.

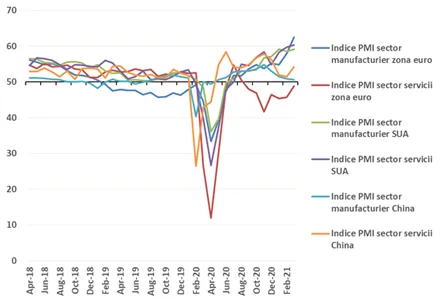

Ei bine, chiar daca putem dezbate mult si bine cu privire la fundamentarea economica a multor dintre preturilor actuale de pe pietele financiare, indicatorii economici publicati in ultima saptamana, precum si prognozele majoritatii analistilor economici par sa aduca o justificare, cel putin temporara, pentru optimismul care pare sa domine de ceva vreme pietele. Astfel, indicatori precum indicele PMI (Purchaser Managers Index), folositi pe scara larga de economisti drept un barometru al activitatii economice anticipate, au inregistrat in luna martie valori peste asteptari, chiar si in regiuni precum zona euro unde valul trei al pandemiei era la apogeu si restrictiile de tip lockdown inca sunt la ordinea zilei. De asemenea, tot saptamana trecuta, au fost publicate in SUA cifrele privind evolutia pietei muncii, numarul de noi job-uri create in economia americana in luna martie ridicandu-se la o valoare de 916 mii, cu mult peste asteptarile majoritatii analistilor. Aceasta evolutie sugereaza ca angajatorii americani au devenit mult mai optimisti cu privire la relansarea economiei, dand credit planurilor administratiei SUA sustinute cu multi bani din bugetul public, atat in prezent (Programul “American Rescue Plan” de 1,9 trilioane dolari implementat in luna martie) cat si in viitor (a se vedea programul de relansare a infrastructurii de circa 2 trilioane dolari anuntat de presedintele Biden tot saptamana trecuta si pentru care au inceput deja negocierile politice).

Avantul economic actual pare sa justifice asadar miscarile facute de majoritatea analistilor economici, care au revizuit in sens ascendent cifrele anticipate de crestere economica globala atat pentru acest an, cat si pentru urmatorul. Spre exemplu, Institutul International de Finante (IIF) se asteapta la o crestere de 6,2% pentru economia globala in 2021, respectiv la 4,3% in 2022 – ambele cu mult peste media pe termen lung. Saptamana aceasta vom afla si viziunea Fondului Monetar International privind cresterea economica viitoare, dar o revizuire pozitiva a anticipatiilor economistilor sai nu va mai surprinde probabil pe nimeni.

Grafic 1: Evolutia indicilor precursori ai dinamicii activitatii economice: indicii PMI pentru SUA, zona Euro si China, defalcati pe sectorul manufacturier, respectiv cel de servicii (valorile peste 50 indica asteptari privind cresterea activitatii, respectiv sub 50 indica asteptari negative privind dinamica activitatii economice)

autor: Horia Braun, sursa date: Bloomberg

Imbunatatirea economiei vine si cu reducerea volatilitatii

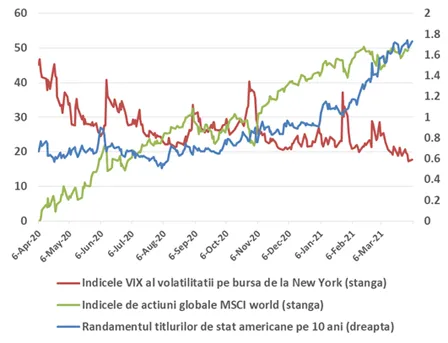

Un efect secundar pozitiv al vestilor bune din economie a fost faptul ca puseul de crestere a volatilitatii de pe piete, care fusese declansat de cresterea accelerata a randamentelor titlurilor de stat americane, s-a estompat semnificativ in saptamana trecuta, indicii volatilitatii de pe pietele de actiuni coborand la niveluri minime comparativ cu valorile din ultimele 12 luni. De asemenea, desi surprizele pozitive din economie contribuie de obicei la cresterea randamentelor titlurilor de stat din tarile dezvoltate (in special ale celor din SUA), nivelul acestora a ramas relativ stabil, probabil si pentru ca cresterile lor anterioare anticipasera deja partial vestile pozitive, dar posibil si datorita faptului ca alte surse potentiale de crestere a inflatiei – dusmanul principal al investitorilor in obligatiuni – s-au temperat. Astfel, spre exemplu, pretul petrolului si al altor marfuri au cunoscut un relativ declin saptamana trecuta, inclusiv datorita contextului de deblocare a canalului Suez care a diminuat riscul unei escaladari semnficative a costurilor de transport international al marfurilor.

Grafic 2: Stabilizare pe piete: evolutia din ultimele 12 luni a indicelui VIX al volatilitatii de pe piata newyorkeza de actiuni, alaturi de cea a randamentelor titlurilor de stat americane emise pe 10 ani, respectiv a indicelui MSCI al actiunilor globale

autor: Horia Braun, sursa date: Bloomberg

Deprecierea leului, reactie intarziata la presiunile de pe pietele emergente

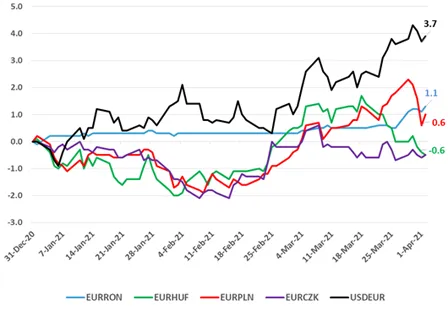

In ultima perioada probabil ca ati putut citi de mai multe ori in ziare titluri precum “Cursul leului doboara un nou record” sau “Euro atinge un nou maxim fata de leu” etc. Evolutia ascendenta a cursului leului pare a fi o “stire” prin prisma faptului ca suntem obisnuiti cu un curs relativ stabil, dovada si fapul ca pana la inceputul lunii martie, cotatia leu/euro abia daca se miscase.

Intr-o economie in care valoarea cursului nu este stabilita administrativ, o stabilitate de acest gen este insa mai degraba o iluzie decat o realitate. Daca aceasta iluzie e intretinuta in mod deliberat, accidental sau deloc de catre Banca Nationala a Romaniei este o discutie in care nu vom intra aici si care probabil merita o dezbatere aparte, bazata pe argumente stiintifice (inclusive statistice). Ceea ce este insa clar vizibil cu ochiul liber este volatilitatea mai scazuta a cursului leului fata de cea a altor monede din tari invecinate noua si care ni se aseamana din punct de vedere economic si monetar. Monedele acestor tari – cum ar fi Ungaria, Cehia sau Polonia - sunt in general sensibile la sentimentul investitorilor fata de pietele emergente, acesta din urma fiind la randul sau destul de sensibil (sau cel putin corelat cu) evolutia dolarului SUA. Mai precis, atunci cand dolarul american se apreciaza, costul de finantare pe pietele emergente creste, interesul de a investi pe aceste piete scade, ceea ce face ca monedele acestor tari – in cazul de fata, forintul maghiar, zlot polonez sau coroana ceheasca – sa se deprecieze. Acest lucru s-a si intamplat incepand cu finalul lunii februarie si pana pe la mijlocul lunii martie, perioada in care leul romanesc a ramas insa aproape nemiscat. In ultimele doua saptamani ale lunii martie, insa, desi valoarea dolarului s-a stabilizat, leul a luat-o nitel la vale, inregistrand o depreciere de circa 0,8 puncte procentuale, redusa in termeni absoluti, dar oarecum neobisnuita relativ la insensibilitatea sa traditionala. Desi miscarea a coincis cu deprecierea zlotului polonez si cu tensiunile crescute de pe piata valutara din Turcia (unde schimbarea intempestiva a guvernatorului bancii centrale a scazut dramatic increderea investitorilor in lira turceasca), credem ca o parte din motivele deprecierii reflecta o detensionare a pietei valutare in contextul iesirilor anterioare de capitaluri de pe pietele emergente. Astfel, chiar daca leul nu raspunde unu la unu la presiunile de pe pietele externe, nu poate ramane vesnic insensibil la acestea, mai ales in conditiile in care economia Romaniei ramane una vulnerabilizata de deficitele sale gemene – ale bugetului public si ale balantei externe – care dateaza cu mult dinantea crizei Covid-19.

Grafic 3: Deprecierea procentuala cumulata de la inceputul anului 2021 a monedelor din Europa Centrala si de Est, respectiv aprecierea procentuala cumulate a dolarului american, ambele comparativ cu moneda EUR

autor: Horia Braun, sursa date: Bloomberg

Bursa de la Bucuresti ramane in topul performantelor anului 2021

Asa cum mentionam, contextul fluxului international de stiri economice s-a mentinut unul favorabil saptamana trecuta, ceea ce a imprimat un suflu pozitiv bursei locale, alaturi si de alte piete emergente sau “de frontiera”. Cum corectiile anterioare afectasera prea putin piata romaneasca, indicii BVB se numara printre cei mai dinamici din acest an, inregistrand o crestere cumulata la inceputul anului de circa 14% si atingand niveluri pe care in mod normal le-am fi asteptat pentru sfarsitul acestui an. Asa cum este si cazul pietelor internationale de actiuni, se prea poate ca nivelurile mai ridicate ale preturilor sa fie justificate de o evolutie peste asteptari a economiei romanesti si a profiturilor companiilor listate. Nu trebuie insa sa uitam, pe de alta parte, ca, spre deosebire de alte piete, bursa locala nu inregistrase cresteri substantiale de preturi in anul 2020, ceea ce inseamna ca o parte din performanta sa buna din 2021 reprezinta si o reactia intarziata la imbunatatirea perspectivelor economice. Ce a fost, a fost si ceea ce va fi e ceea ce intereseaza pe majoritatea investitorilor. Atata vreme cat evaluarile actuale ale companiilor listate nu mai pot fi considerate ieftine, pentru performanta viitoare a bursei vor fi important de urmarit: (1) fluxurile de capital catre pietele emergente si de frontiera; (2) performanta financiara concreta a catorva companii cu greutate mare la bursa (in special cele din sectorul energetic si cel financiar); (3) nivelul de distributie a dividendelor companiilor listate si (4) performanta mai generala a economiei romanesti si in special nivelul de gestionare a valului 3 al pandemiei in relatie cu stringenta restrictiilor de distantare sociala adoptate. Estimarea actuala cu privire la aceste elemente de analiza ne indica o relativa crestere a riscurilor pe parcursul urmatoarelor 2-3 luni, dar imbunatatirea perspectivelor in special in a doua jumatate a acestui an, dupa atingerea unui volum critic de vaccinari si relaxarea graduala a restrictiilor actuale. Cum investitorii de pe piata de capital sunt in general investitori à la longue, exista asadar motive bune sa credem ca nici investitiile la bursa nu sunt “vanare de vant”.

Grafic 4: Evolutia procentuala cumulate de la inceputul anului a principalilor indici bursieri globali agregati, alaturi de cea a Bursei de Valori Bucuresti

Acest articol nu poate fi reprodus, retransmis sau publicat, in intregime sau in parte, pentru niciun scop fara acordul scris al autorului sa al SAI Erste.