Dupa un an, ciclul nefast e in retragere…

Autor: Horia Braun Erdei, CEO Erste Asset Management

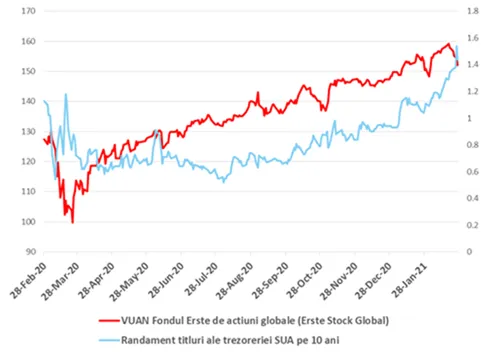

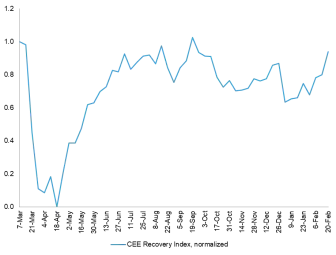

Se implineste incet-incet un an de cand pandemia generata de noul Coronavirus a zguduit lumea si modul de viata social al omenirii si a impins economia globala in recesiune, cu repercusiuni evidente asupra pietelor financiare. Daca privim doar la evolutia celor din urma, ca si la indicii de relansare economica (a se vedea Graficul 2) si la ultimele previziuni privind cresterea economica din acest an, pe hartie pare ca am depasit dificultatile economice si financiare generate de pandemie. Spre exemplu, preturile actiunilor globale se tranzactionau pana de curand la niveluri maxime istorice, iar cotatiile de la finele lunii februarie 2021 erau cu aproape 20% superioare – calculate in EUR pe baza indicilor reprezentativi – fata de cele de la finele lunii februarie 2020, respectiv cu aproape 10% peste cele de la finele lunii ianuarie 2020 (tinand cont ca in luna februarie 2020 incepusera deja corectiile de pe piete). De asemenea, randamentele titlurilor de stat americane – care in general cresc atunci cand economia o duce bine – se situeaza azi la niveluri superioare celor de la finele lunii februarie 2020, cand economia americana si cea globala erau in plin avant ciclic. Pe langa cifrele economice si evolutiile pietelor, semne pozitive apar si in statisticile epidemiologice, care indica a relativa scadere a numarului de infectari cu virusul Covid-19 la nivel global, alaturi de o cursa contra cronometru dintre numarul de vaccinuri administrate (225 milioane doze in toata lumea, la 1 martie, conform Bloomberg) si numarul de cazuri de Covid-19 confirmate (la 2 martie, 115 milioane in total la nivel global, din care 21,7 milioane cazuri active, conform https://www.worldometers.info/coronavirus/). In fine, daca e sa vorbim si de masurile de stimulare a economiei pregatite de autoritati, pachetul fiscal al administratiei Biden de circa 1,9 trilioane dolari reprezinta un nou semn incurajator, care datorita importantei SUA pe plan economic si financiar va avea reverberatii pozitive si asupra economiei globale.

Grafic 1: Evolutia din ultimul an a cotatiilor actiunilor globale (reprezentate prin pretul unitatii fondului de actiuni globale Erste Stock Global, pe scala din stanga), respectiv a randamentului titlurilor de stat americane emise pe 10 ani (reprezentate in procente, pe scala din dreapta)

Sursa: Erste Asset Management, US Department of Treasury

Grafic 2: Indicele Erste al relansarii activitatii economice din Europa Centrala si de Est (CEE Recovery Index)

Sursa: Erste Group Research: https://www.erstegroup.com/en/research/report/en/ER1209

… dar atunci de ce se corecteaza pietele?

In ciuda acestor semne de optimism, evolutia pietelor financiare din ultimele doua saptamani a fost caracterizata printr-o crestere a aversiunii fata de risc, majoritatea covarsitoare a claselor de active majore – cu exceptia cash-ului – inregistrand scaderi de preturi. Sunt mai multe explicatii posibile pentru aceasta evolutie, dar ne vom opri la trei. In primul rand, incepe sa prevaleze in mintea multor investitori ideea conform careia prea multe calorii dauneaza sanatatii. Tradus in economiceste, prea multi stimuli (monetari si fiscali) pot genera excese, ale caror simptome, la nivelul economiilor, sunt reprezentate de cresterea inflatiei si cresterea indatorarii, iar la nivelul pietelor, de evaluari mult prea ridicate ale companiilor listate fata de profiturile ce pot fi plauzibil generate in urmatorii ani, respectiv o exuberanta de cumparari din partea unor investitori fara experienta si de multe ori fara rezerve consistente economisite. In al doilea rand, multi investitori au inceput sa se teama de reactia autoritatilor la imbunatatirea perspectivei economice, care, combinata cu riscul aparitiei unor bule speculative induse de prea multi bani pompati in economie (primul argument prezentat mai sus) ar putea duce la o stopare a masurilor stimulative sau poate chiar la masuri restrictive intr-un viitor nu foarte indepartat – care pentru investitori este de fapt echivalent cu prezentul. In al treilea rand, unii analisti considera ca fara acei stimuli de fapt riscul intreruperii relansarii economice este foarte ridicat, pe de o parte fiindca pandemia se indreapta catre o faza periculoasa in care un val trei agresiv ar putea fi generat de noile mutatii ale virusului, combinate cu relaxarea prematura a vigilentei populatiei dupa 1 an de restrictii si cu avansul lent al campaniilor de vaccinare; pe de alta parte, relansarea economica si lupta cu virusul nu se desfasoara in mod uniform la nivel global, multe tari fiind private de cantitati suficiente de doze de vaccin iar economiile lor nebeneficiind de un suport suficient de amplu al autoritatilor nationale sau internationale. Ori lupta contra virusului si contra recesiunii e una globala, ea nu poate avea un deznodamant fericit complet decat daca acesta e unul suficient de bine raspandit global - o lectie importanta si dureroasa pe care ne-a dat-o pandemia de Covid-19.

Si totusi, cine are dreptate, optimistii sau scepticii?

Asa cum spun si bancurile cu rabini, probabil ca dreptatea e impartita intre ambele tabere. E absolut normal ca investitorii sa isi puna intrebari cu privire la viitor care prin definitie e unul incert si sa aiba dezbateri intermediate de piata, ceea ce inseamna ca e absolut normal ca preturile activelor tranzactionate pe piete sa fluctueze in cautarea unui echilibru intre optimism si pesimism, chiar si atunci cand e vorba de instrumente considerate de referinta, respectiv cu risc scazut, cum sunt titlurile de stat emise de tari cu bonitate indiscutabila precum SUA sau Germania. Ce s-a intamplat in ultimele saptamani a fost ca aceasta “dezbatere” normala intre vanzatori si cumparatori a avut in centrul atentiei tocmai randamentele acestor titluri sigure, care au trecut de la ipostaza de factor rezultant al unei perspective economice favorabile (asa cum am descris in prima sectiune) la cea de factor determinant al unor corectii de preturi (perspectiva celei de-a doua sectiuni). Cum s-a intamplat acest lucru? Relativ simplu, prin faptul ca randamentele acestor titluri de stat sigure au crescut intr-un ritm mai alert ca oricand in ultimele 11 luni si, mai important, mai alert decat au crescut asteptarile privind inflatia. O astfel de crestere ridica stacheta pentru randamentele prospective ale tuturor celorlalte active financiare, iar cine nu poate sari mai sus, in general pierde.

OK, si pentru viitor cum sa ne orientam?

Asa cum mentionam mai sus, “meciul” dintre sceptici si optimisti se duce pe trei planuri: cat de repede isi revine economia, cat de repede vor schimba autoritatile macazul intre stimuli si restrictii si respectiv cat de repede poate fi pandemia adusa sub control. Cele trei planuri sunt legate si, dupa cum se observa, au ca numitor comun viteza. Parerea noastra este ca, asemeni conducerii unui autovehicul, viteza ideala e una adaptata conditiilor externe, unde acestea din urma sunt reprezentate de evolutia pandemiei. Trebuie deci sa pornim de la ipoteze privind evolutia pandemiei. O iesire rapida din pandemie, desi evident dezirabila, e totusi o ipoteza ce pare mai putin plauzibila date fiind aparitia noilor tulpini mai contagioase si in orice caz e de asteptat ca o astfel de ipoteza sa fie evitata de autoritati si agenti economici, daca nu din alt motiv atunci din prudenta. Pe de alta parte nu putem ignora nici informatiile privind eficacitatea vaccinurilor anti-Covid, astfel incat sa cadem in extrema pesimista a unei pandemii prelungite pentru ani intregi de aici incolo. O diminuare graduala a presiunii pandemice, asociata cu o relaxare graduala a restrictiilor de distantare sociala si cu o revenire graduala a “apetitului de consum” pare a fi o ipoteza decenta, foarte probabil impartasita si de bancile centrale si guvernele lumii. Daca o acceptam, inseamna ca nici cererea de bunuri si servicii nu va exploda prea curand, nici inflatia nu va urca la cer prea curand si ca atare nici retragerea stimulilor de catre bancile centrale nu e iminenta. Da, e adevarat, ca mentinerea status quo-ului in care masa baneasca in circulatie e de dimensiuni fara precedent face ca anumite derapaje speculative sa se intample mult mai usor, insa tot atat de adevarat e ca un investitor inteligent poate evita acele segmente de piata unde exuberanta e mai mare si se poate proteja printr-o diversificare reala a investitiilor sale. Asta inseamna investitii nu doar in cea mai in voga tara (de exemplu, SUA, caci acolo e riscul cel mai mare de “supraincalzire”, in vreme ce, spre exemplu, Europa, e mai ferita de un astfel de pericol), nu doar in cel mai in voga sector (de exemplu, sectorul de tehnologie, unde evaluarile sunt cele mai indepartate de fundamentele economice actuale si unde preturile sunt cele mai senzitive la evolutia dobanzilor, pentru ca “se pariaza” pe o crestere ce se intinde mult mult in viitor), de criptomonede nici nu mai vorbim (caci valoarea lor fundamentala e de cautat cu lupa). La fel, inseamna investitii care sa nu se orienteze exclusiv catre cele mai “sigure” active, caci (a) titlurile de stat emise de SUA sau Germania au avut printre cele mai slabe performante in ultimul an si in general nu performeaza bine intr-un mediu de revigorare economica; (b) “banii la ciorap” sau depozitele sufera de concurenta acerba a inflatiei care, chiar si in forma sa moderata, erodeaza puterea de cumparare lor de cumparare; (c) aurul este un activ care evolueaza bine in momente de aversiune fata de risc, dar subperformeaza de obicei atunci cand dobanzile la dolari sunt in crestere (dovada si performanta slaba, de aproape -8% inregistrata in EUR de la inceputul anului).

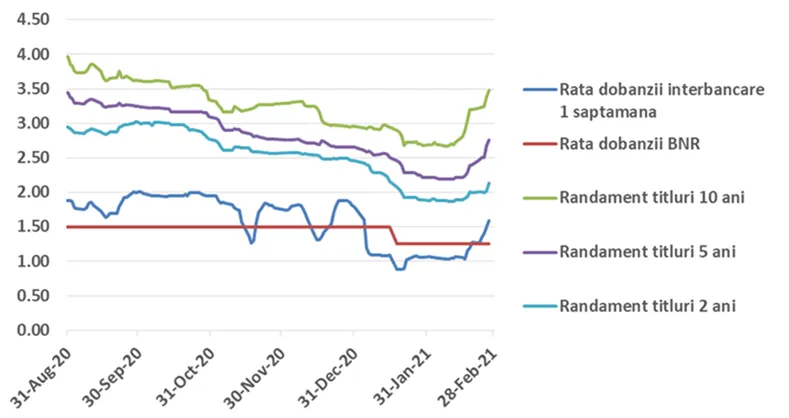

“Blestemul” si “binecuvantarea” de a fi roman

Activele romanesti au evoluat in ultimele doua saptamani in consonanta cu pietele globale, inregistrand scaderi ale preturilor. Acestea au fost insa mai moderate decat cele de pe alte piete, discrepanta de volatilitate fiind cea mai evidenta in ultima saptamana in cazul actiunilor (indicele BET-XT scazand “doar” cu 0,7% in vreme ce contractia indicilor globali a fost intre -2% si -3,5%). In schimb, titlurile de stat in lei au suferit o depreciere de pret mai ampla, randamentele acestora urcand pe scadentele mai lungi chiar si cu 0,8-0,9 puncte procentuale pe parcursul lunii februarie, ceea ce a dus la disiparea intregii performante pozitive a indicelui titlurilor de stat de la inceputul acestui an. Cum se explica aceasta evolutie, surprinzatoare mai ales dupa o perioada in care titlurile romanesti supraperformasera alte titluri din regiune? Sunt 3 elemente care au determinat-o. In primul rand, cresterea mentionata a randamentelor titlurilor de stat internationale (respectiv scaderea preturilor lor) creeaza asa cum spuneam o referinta importanta pentru alte piete de titluri si au influentat cu siguranta si cresterea randamentelor romanesti. In al doilea rand, titlurile romanesti sunt totusi considerate active “riscante” dat fiind rating-ul nostru de tara care se afla la limita dintre categoria de investitii si categoria speculativa. Ca atare, aversiunea fata de risc de pe pietele globale a reprezentat si ea un motiv de pesimism pentru titlurilor locale. In fine, cel de-al treilea si probabil cel mai important motiv e legat de faptul ca au crescut si ratele dobanzilor de pe piata interbancara, acestea depasind rata dobanzii BNR pentru prima oara in acest an (vezi Graficul 3). Spre deosebire de celelalte evolutii, aceasta din urma putea fi probabil evitata printr-o interventie a bancii centrale, insa aceasta a lipsit, cel mai probabil datorita mentinerii sensibilitatii BNR fata de evolutia cursului de schimb: cursul leului a ramas super-stabil desi monedele din regiune s-au depreciat, insa aceasta stabilitate se “plateste” adesea printr-o volatilitate crescuta a dobanzilor.

Dar daca imprejurarile ultimelor doua saptamani au fost nefavorabile pentru detinatorii de active romanesti, exista si un revers pozitiv al medaliei, iar acesta e legat de perspectiva activelor romanesti, care s-a imbunatatit semnificativ dupa ultimele evolutii. Daca vorbim de piata de actiuni, aceasta continua sa ramana una atractiva din perspectiva dividendelor asteptate, iar configuratia sa sectoriala (cu accente pe sectorul energetic si cel financiar) o face sa fie un beneficiar potential al unei relansari rapide a economiei europene, in vreme ce preturile actiunilor raportate la profiturile asteptate se pastreaza intr-o marja moderata fata de referintele istorice sau regionale. In plus, cresterea peste asteptari a economiei locale (a se vedea si surpriza din trimestrul al IV-lea: https://www.erstegroup.com/en/research/report/en/SR212364) creeaza si ea premise bune pentru aprecierea cotatiilor bursiere. Daca vorbim de piata de titluri de stat, cresterea randamentelor din ultimele saptamani a facut ca titlurile noastre guvernamentale sa-si recapete si ele atractivitatea, cumparatorii unor titluri cu scadente mai lungi, de 10 ani, putand beneficia de o prima de randament de 1,5 puncte procentuale pe an fata de cumparatorii unui titlu cu scadenta de 1 an. Cota actuala a acestei “prime de termen” (care reprezinta, daca vreti, o “rasplata pentru rabdare”) se afla cu mult peste primele similare din alte tari europene si reprezinta si cel mai inalt nivel atins din luna aprilie 2020, moment in care a inceput raliul aprecierii preturilor titlurilor locale care a durat aproape 9 luni. In graficul 4 se poate observa evolutia fata de finele lui februarie 2020 a performantelor cumulate ale fondurilor in lei administrate de Erste Asset Management, atat cele de obligatiuni (Erste Liquidity, Erste Flexible Bond RON), cat si cele diversificate (Erste Balanced RON si You Invest Active RON) sau de actiuni (Erste Equity Romania). Chiar daca miniaturizat la nivelul unui singur an calendaristic, evolutiile reflecta si ele “virtutile rabdarii”, performanta trecuta ramanand una pozitiva in ciuda unor episoade de corectie a preturilor care in cadrul acestui esantion istoric s-au dovedit a fi pasagere. Aceste evolutii trecute nu garanteaza in niciun fel ca si performantele viitoare vor fi pozitive, dar ne indeamna sa avem o perspectiva mai larga decat a ne concentra pe volatilitatea catorva zile sau saptamani.

Grafic 3: Evolutia din ultimele 6 luni a ratelor dobanzilor si randamentelor titlurilor de stat in lei pe scadente selectate

Sursa: BNR, prelucrari Erste Asset Management

Grafic 4: Evolutia procentuala cumulata de la finalul lunii februarie 2020 a fondurilor in lei administrate de Erste Asset Management