Autor: Departamentul de Investitii din cadrul Erste Asset Management

De ce cresc dobanzile cand nimeni nu vrea ca ele sa creasca?

Ultima perioada a adus cifre imbucuratoare din economia reala: cresteri ale PIB-urilor pentru trimestrul 4 al anului 2020 peste asteptari in majoritatea tarilor, iar indicatorii macroeconomici cu frecventa lunara indica de asemenea contractii economice mai mici decat se anticipa anterior pentru inceputul lui 2021. Ca raspuns la aceasta imbunatatire a mediului economic, vedem cum economistii isi muta in sus estimarile de cresteri economice.

Istoric, corelatia dintre cresterea economica ridicata si dobanzi ridicate a fost fundamentala pentru conduita politicii monetare: pentru a tine inflatia sub control (mandatul traditional al autoritatilor monetare), bancile centrale se folosesc de dobanzi mai ridicate care limiteaza cresterile economice peste potential, iar acum au dificila misiune de a gasi echilibrul fin intre cele 2 variabile.

Pietele financiare sunt pe deplin constiente de aceste lucruri iar importanta covarsitoare din prezent a condus participantii la piata sa acorde o atentie sporita incercarii de a identifica momentul in care bancile centrale vor reduce din stimulii monetari introdusi in de la inceputul pandemiei. Discursul FED in acest sens este clar: dobanzi mai joase pentru mai mult timp (lower for longer). Practic, Rezerva Federala Americana a semnalat ca aceasta nu va interveni prin reducerea programului de cumparari de active sau majorari de dobanzi prea curand (aceasta schimbandu-si chiar obiectivul tintit in “inflatie pe termen mediu” – astfel permitand dobanzi mai scazute chiar in cazul in care inflatia trece de tinta lor).

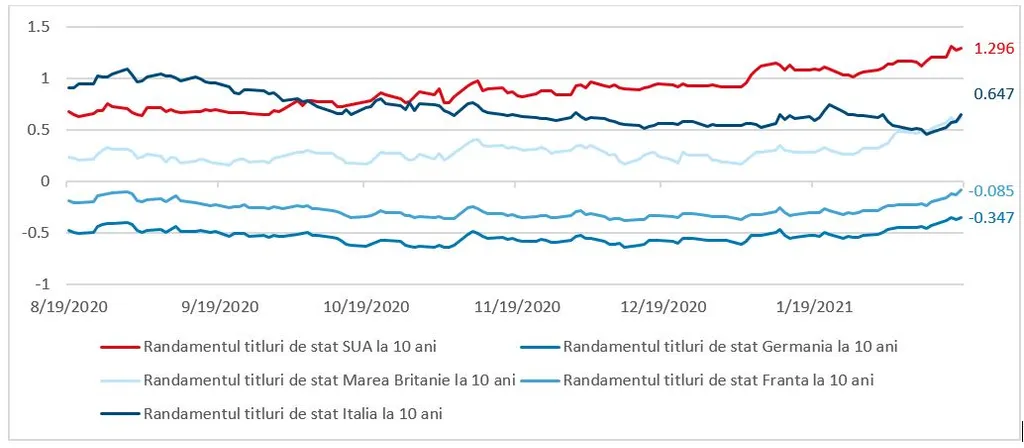

Cu toate acestea, corelatia de crestere economica-dobanzi ramane foarte vie in memoria pietelor financiare: obligatiunile guvernamentale din SUA se apropie de nivelul de 1.40%, un trend ascendent al randamentelor ce a putut fi observat in majoritatea tarilor dezvoltate. Aceasta crestere de randamente s-a intamplat intr-un ritm mai alert decat a fost anticipat, probabil datorita cifrelor bune venite din economia reala (e.g. cifrele PIB mentionate mai sus). In timp ce in ultima perioada, cresterea randamentelor nominale a fost in mare parte determinata de asteptarile inflationiste (un lucru natural avand in vedere nivelurile scazute ale inflatiei), in ultima saptamana am vazut o crestere in randamentele reale (randamente ce scot impactul inflatiei si reflecta, pe langa altele, o revizuire pozitiva a asteptarilor investitorilor cu referire la potentialul de crestere a economiei reale pe termen mai lung), lucru ce poate deveni problematic pentru pietele financiare – pentru prima data din iunie, randamentul real al obligatiunilor guvernamentale din SUA la 30 ani a ajuns pe teren pozitiv.

Grafic 1: Evolutia randamentelor la 10 ani pentru SUA, Germania, Franta, Italia, Marea Britanie (%)

Sursa: date Bloomberg, grafic Erste Asset Management

O saptamana mediocra pentru pietele de actiuni

Desi cresterile de dobanzi mentionate mai sus, teoretic, nu sprijina pietele de actiuni (din perspectiva evaluarii prezente a veniturilor viitoare), miscarile dobanzilor reflecta si un mediu economic global imbunatatit, iar acest fapt poate ajuta evolutiile companiilor listate prin prisma unor perspective mai bune de venituri si profit.

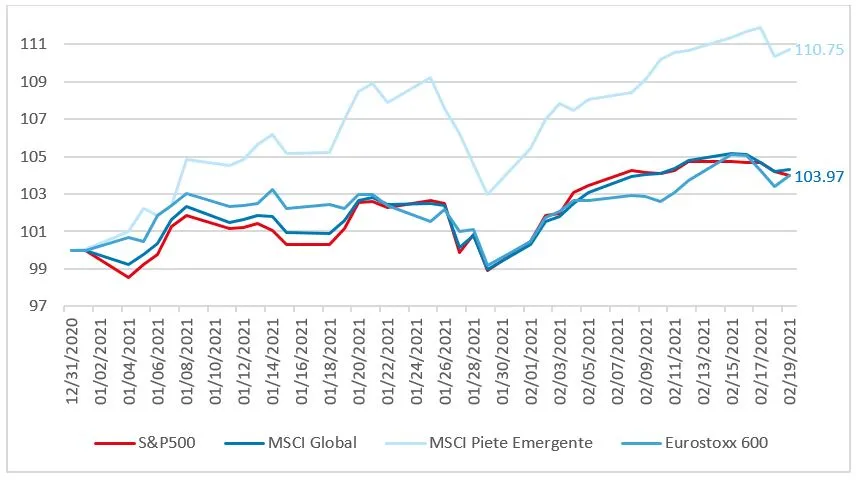

Indicii reprezentativi ai principalelor burse au inregistrat saptamana anterioara performante mixte: MSCI World -0.47%, S&P 500 -0.75%, Eurostoxx 600 +0.21%, iar MSCI Emerging Markets +0.05%, toate performantele sunt exprimate in EUR. Indicele VIX, cel mai urmarit indice care masoara volatilitatea s-a tranzactionat sub media ultimelor 6 luni, in jurul nivelului de 22%, o usoara crestere fata de saptamana anterioara. Instrumentele vazute ca un refugiu in perioade de volatilitate ridicata in randul investitorilor au inregistrat performante negative saptamana trecuta: aurul a inregistrat o scadere de aproximativ 2%, randamentele obligatiunilor de stat din SUA au crescut cu cca. 0.13%, iar cele din EU au avut o evolutie similara celor din SUA.

Grafic 2: Performanta in anul 2021 a indicilor reprezentativi ai pietelor de actiuni globale

Sursa: date Bloomberg, grafic Erste Asset Management

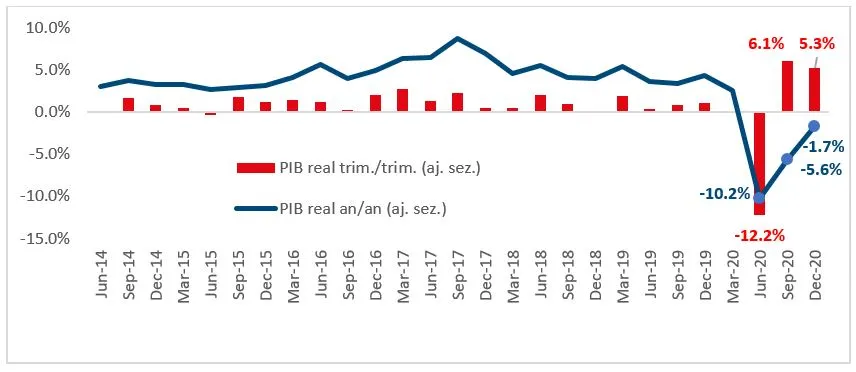

Datele macroeconomice fac ca dobanzile (asteptate) sa creasca si in Romania

Cresterea economica a Romaniei in trimestrul 4 al anului 2020 a venit mult peste asteptarile analistilor scazand cu „doar” 1.7% an/an (9 economisti se asteptau la o evolutie a PIB-ului in trimestrul 4 an/an undeva intre -5.7% si -7.5%). Aceasta inseamna ca in trimestrul 4, fata de trimestrul 3, economia noastra a crescut cu 5.3% (asteptarile fiind de 0.5%). Cu aceasta surpriza pozitiva, majoritatea economistilor au inceput sa revizuiasca in crestere asteptarile evolutiei economiei romanesti in anul 2021, majoritatea situandu-se cu cifre cuprinse intre 4% si 6%, in timp ce Consiliul Fiscal a inaintat un interval de 4%-5%.

Grafic 3: Dinamica PIB-ului real pentru Romania

Sursa: date INS, grafic Erste Asset Management

Cu cresterea economica ce a batut orice alta tara din regiune, cu inflatia ce este posibil sa stea spre partea superioara a intervalului dorit de BNR in urmatoarele luni, dar si cu un mediu global ce se schimba puternic datorita revenirii post-pandemice, probabilitatea ca Banca Nationala sa reduca din nou dobanda (dupa taierea de 0.25% de anul acesta) a scazut considerabil, iar aceasta schimbare in asteptarile jucatorilor din piata se reflecta si in evolutia obligatiunilor guvernamentale in moneda locala.

Saptamana trecuta am vazut o corectie si pe piata obligatiunilor guvernamentale romanesti in RON, randamentele la 10 ani crescand cu +0.46%. Astfel, dupa o luna ianuarie unde obligatiunile romanesti au supraperformat regiunea si au „sfidat” evolutia mediului extern de cresteri de randament (scaderi de preturi), cu aceasta corectie ne-am aliniat relativ cu celelalte tari din regiune. Daca privim evolutia obligatiunilor din tarile vecine de la inceputul anului, vedem urmatoarele miscari: randamentele obligatiunilor romanesti au crescut cu 0.24%, cele ale Ungariei cu 0.29%, ale Cehiei cu 0.26%, iar ale Poloniei cu 0.11% (toate cifrele sunt pentru obligatiunile la 10 ani).

Grafic 4: Evolutia randamentelor la 10 ani pentru Romania, Ungaria, Cehia, Polonia (%)

Faptul ca pe plan local, miscarea s-a intamplat intr-un mod mai accelerat saptamana anterioara se datoreaza, pe langa mediului extern – ce are un puternic impact asupra randamentelor locale, si datelor macroeconomice aparute in aceasta perioada (cresterea puternica a economiei, dar si inflatia crescuta). De asemenea, Banca Nationala a Romaniei a „sterilizat” excesul de lichiditate din piata pentru prima oara in ultimul an (exces de lichiditate descris ca fiind „semnificativ” de catre BNR), atragand prin facilitatea de depozit 4.53 miliarde RON de la 14 banci locale.

Bursa de la Bucuresti face un pas inapoi, in ciuda cresterii economice peste asteptari

Piata locala de actiuni a inregistrat o evolutie negativa saptamana trecuta, cu indicele BET-XT scazand cu -1.30%. Companiile locale sunt in plin sezon de raportare al rezultatelor financiare pentru intreg anul 2020, astfel putina volatilitate pe termen scurt nu este de neimaginat. In SUA, sezonul de raportari financiare in mare parte s-a incheiat si am putut observa o majoritate a companiilor raportand rezultate peste asteptarile analistilor financiari.

Grafic 5: Performanta in anul 2021 a indicilor reprezentativi ai pietelor de actiuni din regiune