Autor: Horia Braun Erdei, CEO Erste Asset Management

Normalizarea va intarzia

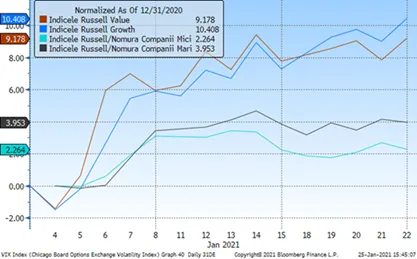

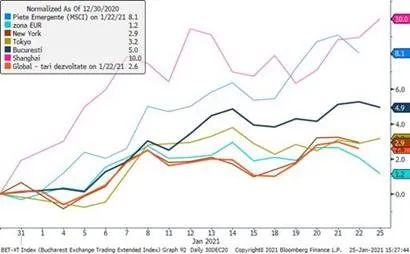

Sau cel putin aceasta este concluzia sugerata de stirile saptamanii trecute, pornind de la expansiunea rapida a infectiilor cu noile tulpini de Covid-19, la intarzierile inregistrate in mai multe tari in campania de vaccinare ca urmare a decalarii si reducerii livrarilor de doze de vaccinuri, respectiv la prelungirea sau inasprirea unor masuri de tip lockdown intr-o serie de tari occidentale si cresterea pesimismului privind relansarea economica in randul agentilor economici din aceleasi tari. Pietele financiare nu au fost descurajate insa de aceste stiri pentru ca in paralel, la fel ca pe parcursul anului 2020, discursul public despre evolutia pandemiei si a lockdown-urilor a fost dublat de unul despre masuri de stimulare a economiei. Bineinteles ca in acest domeniu al stimulilor, SUA este cea care tine capul de afis, iar rapiditatea cu care noul presedinte american a pus in discutie un nou mega-pachet fiscal de 1,9 trilioane dolari – practic imediat dupa inaugurarea sa oficiala – a fost menita sa dea un semnal puternic pietelor. Din combinatia celor doua teme – pandemie si stimuli – a rezultat o saptamana de cresteri pe pietele bursiere, insa dupa un scenariu usor diferit al primelor doua saptamani ale anului 2021 si mai apropiat de tiparul din mai-octombrie 2020. Astfel, au crescut mai degraba cotatiile companiilor de crestere si respectiv ale companiilor mari, ambele mai izolate de efectele pandemiei. De asemenea, la nivel sectorial, a fost din nou o saptamana care a favorizat sectorul de tehnologie, in vreme ce la nivel regional, SUA si China au supraperformat Europa sau Japonia (piete in care companiile din sectoare industriale “traditionale” au o pondere mai mare).

Grafic 1: Evolutia sub-indicilor Russell 2000 de pe piata americana de actiuni in functie de valoarea capitalizarii companiei (companiile mici cu turquoise, cele mari cu gri inchis), respectiv in functie de stilul de investitii (companiile de crestere – growth – reprezentate cu albastru, respectiv companiile cu evaluari atractive – value – reprezentate cu maro)

Sursa: Bloomberg

Grafic 2: Evolutia indicilor de pret de pe piete bursiere selectate reprezentand diverse regiuni ale lumii

Sursa: Bloomberg

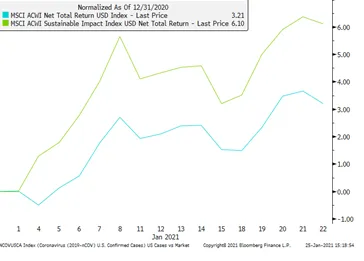

Sustenabilitatea ramane o tema castigatoare si la inceput de 2021

Anul 2020 a fost unul in care performanta relativa a fondurilor de investitii care investesc dupa criterii de sustenabilitate (fonduri de tip Responsible sau ESG) comparativ cu fondurile agnostice fata de aceasta tema a fost cu adevarat iesita din comun. Practic, sustenabilitatea (in special sub-tema sustenabilitatii din perspectiva schimbarilor climatice si a protectiei mediului) a fost una din temele castigatoare ale anului, alaturi de cea a “revolutiei adoptarii tehnologiei” generate de pandemie. Ei bine, chiar daca unii detractori (din ce in ce mai putini) ai acestei teme de investitii vorbesc de posibilitatea unei bule speculative sau a unor evaluari exagerate ale companiilor din domeniul noilor tehnologii verzi, cert este ca inceputul de an 2021 ramane unul favorabil sustenabilitatii ecologice, dovada si supraperformanta relativa a vehiculelor investitionale care intrupeaza aceasta tema care e deja vizibila cu ochiul liber dupa doar trei saptamani de tranzactionare. Sigur ca miscarea rapida a noii administratii americane, aceea de a se realatura Acordului de la Paris privind reducerea emisiilor poluante in chiar primele ore de mandat prezidential a dat un semnal puternic pietelor cu privire la seriozitatea cu care America – alaturi de restul lumii – privesc la riscurile generate de schimbarile climatice. Erste Asset Management are in panoplia sa de vehicule investitionale cateva fonduri specializate (exemple fiind Erste Stock Environment, Erste Green Invest, Erste Future Invest sau Erste Responsible Stock Global) pe aceasta tema de investitii, precum si o traditie de 20 de ani in administrarea de active dupa criterii de sustenabilitate ecologica.

Grafic 3: Evolutia comparativa din 2021 a indicilor MSCI de actiuni globale cu si fara accent pus pe sustenabilitate: investitiile sustenabile (cu verde) au deja un avans de aproape 3% de la inceputul anului fata de indicele extins (cu albastru deschis)

Sursa: Bloomberg

Grafic 4: Evolutia VUAN de la inceputul anului unor fonduri tematice de actiuni administrate de Erste Asset Management: fondurile cu impact ecologic (Erste Stock Environment si Erste Green Invest) au furat deja startul in cursa randamentelor din acest an

Continua tendinta de scadere a randamentelor la titlurile in lei prin inglobarea scaderii ratei dobanzii de catre BNR

Taierea ratei dobanzii BNR la finalul zilei de 15 ianuarie si-a produs efectele scontate pe piata titlurilor de stat, randamentele scazand pe parcursul saptamanii in medie cu circa 0,2 puncte procentuale, pe fondul unui interes crescut al investitorilor fata de titlurile romanesti. Spre exemplu, licitatia de joia trecuta pentru titluri scadente peste 5 ani a inregistrat o cerere de 2,6 miliarde lei, de peste 4 ori suma anuntata de 600 milioane lei. In general, de la inceputul acestui an, titlurile cu scadente scazute au fost mai cautate decat cele cu scadente mai indepartate, primele beneficiind intr-un mod mai direct de impactul masurii BNR de reducere a dobanzii si de crestere a masei banesti pe piata interbancara. Miscarea descendenta a randamentelor apropie Romania de nivelurile tarilor din regiune, prima tara pe care am “depasit-o” fiind Serbia, fata de care azi Romania se finanteaza mai ieftin (ce e drept, Serbia nu face totusi parte din Uniunea Europeana).

Grafic 5: Evolutia randamentelor titlurilor de stat emise de Romania pe piata locala pe diverse paliere de scadenta

Chiar si cu o normalizare intarziata, actiunile romanesti au o poveste de spus

Chiar daca pentru piata europeana de actiuni, care in ultima vreme a fost cea mai apropiata ancora a pietei de la Bucuresti, auspiciile au devenit usor mai putin favorabile ca urmare a evolutiei valului doi al pandemiei si spectrul unui val trei generat de noile tulpini ale Covid-19, bursa locala mai detine cativa asi in maneca pentru acest an. Unul dintre acestia este deschiderea mai mare a actualei puteri guvernamentale de la Bucuresti fata de noi listari pe piata, un semnal in acest sens fiind initiativa noii administratii de a abroga actul normativ care interzicea pentru o perioada de cativa ani privatizarea tuturor companiilor de stat. Aducerea la bursa de noi emitenti, printre care Hidroelectrica e cel mai asteptat datorita marimii sale si a incadrarii in tematica de sustenabilitate, ar putea genera interesul si lichiditatea necesara pentru ca Romania sa faca ultimul pas spre Liga Pietelor Emergente de Capital, prin reclasificarea pietei locale de catre cel mai mare furnizor de indici bursieri de piete emergente, MSCI. Aceasta reclasificare ar aduce piata locala in atentia unor investitori internationali de anvergura, ale caror investitii pe piata locala ar creste probabilitatea scumpirii actiunilor romanesti, reducand discount-ul de pret la care se tranzactioneaza acestea in comparatie cu alte actiuni central si est-europene din sectoare similare.