Cui ii mai e frica de inflatie?

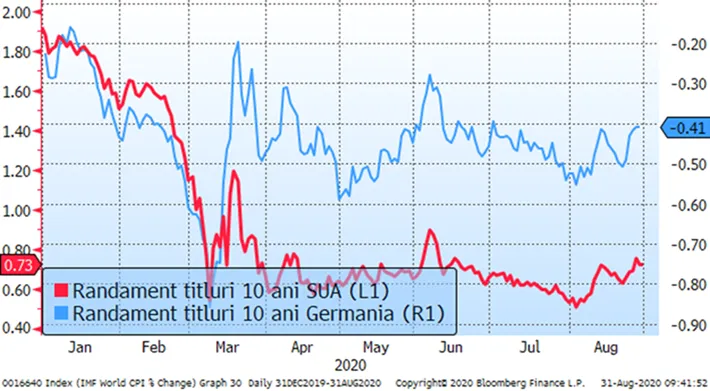

Se pare ca bancii centrale a Statelor Unite ale Americii (Fed-ul) nu prea, cel putin nu pe termen scurt si nu in comparatie cu teama privind persistenta unui somaj ridicat si a unei economii slabite. Asta ne face sa deducem schimbarea de strategie anuntata de Guvernatorul Fed in alocutiunea sa din celebra conferinta (tinuta online) de la Jackson Hole, schimbare care presupune urmarirea obiectivului de inflatie de 2% ca o medie pe termen lung; tinand cont ca inflatia din SUA s-a situat de ani buni sub nivelul de 2%, aceasta implica o toleranta crescuta a Fed-ului la o crestere a inflatiei la peste 2% chiar si pentru perioade mai lungi de timp (probabil cata vreme depasirea e moderata si tolerarea ei presupune o intarire a economiei si a pietei muncii). Detinatorii de obligatiuni pe termen lung, in special din SUA, se pare ca se tem insa de inflatie, pentru ca preturile acestora au inceput sa scada si randamentele lor sa creasca in urma anuntului Guvernatorului Jay Powell. Acestia anticipeaza probabil ca o perioada de toleranta a unei inflatii mai ridicate fara a recurge la cresteri de dobanzi va duce la o supraincalzire a economiei care va necesita recurgerea la cresteri de dobanda, chiar daca ele vor veni mai tarziu mai degraba decat mai devreme (scadentele titlurilor de 10 sau 30 ani reprezinta suficient de tarziu incat acest lucru sa conteze). Totusi, aceasta miscare pe piata titlurilor americane si (prin contagiune) si din tarile dezvoltate europene si asiatice nu e deocamdata atat de iesita din comun, tinand cont ca nivelurile de “pornire” ale randamentelor erau foarte scazute, dar si de faptul ca “frica de inflatie” nu a fost una prea contagioasa si pentru alte clase de active. In special actiunile americane au “digerat” foarte bine stirea, bursele principale de dincolo de Ocean batand noi recorduri de cotatii si incheind luna august cel mai probabil cu un nou castig de circa 7%.

Grafic 1: Randamentele titlurilor de stat pe 10 ani din SUA si Germania in crestere ca urmare a asteptarilor inflationiste, insa raman aproape de nivelurile minime istorice de la inceputul lunii august

Sursa: Bloomberg

Revenirea economiei nu mai e atat de surprinzatoare, dar pietele de actiuni raman optimiste

Semnalul stimulativ dat de schimbarea de strategie a Fed a fost probabil unul pozitiv pentru actiunile SUA, dar nu numai. O inflatie mai ridicata in SUA care sa nu fie insotita de dobanzi mai mari la finantarile in dolari presupune un dolar american mai slab si implicit o apreciere relativa a celorlalte monede, dar si o atractivitate relativ mai mare a altor piete din afara SUA. Nu e de mirare asadar ca au crescut si actiunile globale neamericane, chiar daca ele raman inca semnificativ sub nivelurile maxime inregistrate la inceputul anului. Si, relevant, in ciuda faptului ca indicatorii economici globali au dezamagit in buna masura de la mijlocul lunii august incoace – poate si pentru ca acele asteptari au inceput ele insele sa fie mai optimiste. Avantul dat de semnalul Rezervei Federale americane a fost unul binevenit pentru a incheia luna august sub auspicii pozitive, insa asa cum spune zicala, “toamna se numara bobocii” acestei reveniri economice, iar piata va avea nevoie de noi catalizatori ca sa continue tendinta de crestere, care sa vina inclusiv din zona evolutiei epidemiologice, inclusiv dezvoltarea de vaccinuri anti-Covid 19.

Grafic 2: Evolutia indicilor actiunilor globale cu si fara includerea SUA, respectiv a indicelui “surprizelor” privind indicatorii economici globali (calculat de Citibank)

Sursa: Bloomberg, MSCI, Citi

Doua teme domina si pe plan local: politicul si prezenta bancii centrale. Deocamdata rezultatul e pozitiv.

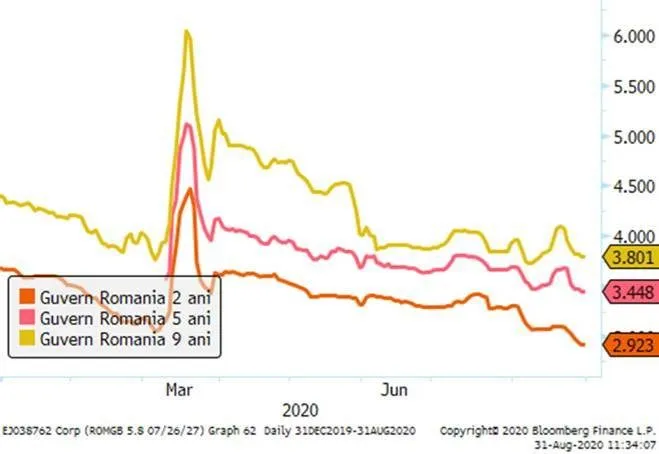

Motiunea de cenzura si riscurile asociate de crestere a dezechilibrului bugetar deja amplificat – conform prognozelor oficiale la 8,6% din PIB in acest an - de politicile expansioniste din trecut si de bagajul greoi al prezentului medical si economic au reprezentat si reprezinta principala temere a investitorilor pe piata locala. Anuntul motiunii a determinat acum doua saptamani un picaj al cotatiilor titlurilor in lei si in euro sau dolari emise de Romania, insa semnalele aparute privind posibila amanare sau posibilul esec al motiunii a calmat tendinta negativa, iar interventia BNR pe piata secundara de titluri in lei a reusit chiar sa o reverseze, imprimand o crestere a preturilor, respectiv o scadere a randamentelor. Probabil nu intamplator, aceasta din urma a venit in preajma zilelor de licitatii de titluri ale Ministerului Finantelor. In cazul titlurilor in EUR, interesul jucatorilor locali (in special bancari) a permis Ministerului Finantelor sa organizeze cu succes o emisiune de titluri pe termen scurt (3 ani) in care au reusit sa stranga aproape 500 milioane EUR, o suma considerabila pentru o singura licitatie locala. In schimb, titlurile in EUR pe termene mai lungi, tranzactionate de investitori internationali (Eurobondurile) au ramas aproximativ la preturile la care scazusera in urma anuntului motiunii, fiind afectate partial si de “frica de inflatie” de pe pietele majore de instrumente cu venit fix mentionate mai devreme. Chiar si asa, stabilizarea cotatiilor acestora arata probabil o imagine mai “curata” si mai obiectiva a parerii investitorilor internationali despre bonitatea Romaniei, care extrem de succint ar suna cam asa: mergem pe mana voastra, dar ne mentinem pretentia la o bonificatie de randament pentru riscurile asumate.

Grafic 3: Randamentele titlurilor de stat in lei cu scadente de 2, 5 si 9 ani: gâlma indusa de riscul politic a fost deocamdata depasita cu ajutorul BNR

Sursa: Bloomberg

Grafic 4: Prima de risc suverana a Romaniei, calculata ca diferential de randament fata de referinta EUR al unui Eurobond cu scadenta in anul 2029

Actiunile romanesti, cele mai neinfricate dintre activele locale

In ciuda amenintarii instabilitatii politice, actiunile de la BVB au cunoscut o ascensiune robusta in ultimele 2 saptamani. Contextul pozitiv al pietelor globale de actiuni, alaturi de un sezon de raportari de rezultate financiare peste asteptari au sustinut elanul pozitiv, demonstrand ca pietele se pot cateodata deconecta de zgomotul politic daca exista catalizatori importanti de ordin economic. Deocamdata ascensiunea bursei se aliniaza cu evolutia de recuperare a activitatii economice semnalata de indicatori precursori precum indicele de sentiment economic calculat de Comisia Europeana. Pasii suplimentari de relaxare anuntati recent de Guvern, ca si esecul motiunii de cenzura vor fi probabil semnale pozitive pentru piata pe termen scurt. Adevaratii game changeri (factori care sa schimbe tendinta pietei) vor fi insa evolutia pandemiei pe plan local si pe plan global pe masura ce ne apropiem de sezonul rece, critic din punct de vedere medical, alaturi de rezultatele alegerilor, in special al celor parlamentare, care vor indica tipologia politicilor economice din urmatorii 4 ani, prefigurandu-se deja doua optiuni de model de crestere: unul centrat pe consum, respectiv unul centrat pe investitii.

Grafic 5: Evolutia indicelui bursier local, alaturi de indicele de sentiment economic si de indicele bursier de pe pietele emergente