Relaxare cu bucluc?

Ultima saptamana a adus o evolutie ezitanta si relativ fragila a pietelor bursiere globale, ducand preturile actiunilor spre finalul lunii iunie la niveluri doar usor superioare celor de la finele lunii mai. Asta in ciuda publicarii unei serii de indicatori economici cu frecventa ridicata si precursori ai indicatorilor “traditionali” cum este PIB-ul care au surprins in sens pozitiv analistii. Imbunatatirea indicatorilor mentionati vine insa pe fondul unei relaxari a restrictiilor privind activitatea economica intr-un numar mare de tari, relaxare al carei efecte negative au inceput sa se arate deja prin reluarea curbei ascendente a infectarilor noi cu Coronavirus in mai multe tari si cu precadere in SUA. Aceasta evolutie epidemiologica ridica semne de intrebare si ingrijorari privind un al doilea val al pandemiei, cu o eventuala inasprire a restrictiilor privind distantarea sociala, care ar da evident o noua lovitura economiilor lumii.

Grafic 1: Evolutia indicelui bursier american S&P500 (cu rosu): ezitand intre pozitivismul surprizelor aferente indicatorilor economici (indicele calculat de Citi, cu albastru) si inrautatirea curbei infectarilor noi cu Coronavirus (cu galben, cresterea saptamanala a cazurilor de Covid-19 din SUA)

Sursa: Bloomberg

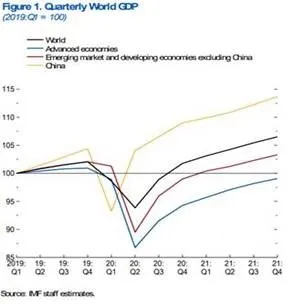

FMI reduce prognoza de crestere economica globala in 2020 si 2021

Atmosfera de pe piete a mai fost “inacrita” si de inrautatirea prognozelor din partea Fondului Monetar International (de la -3% la -4,9%, cel mai slab nivel de dupa Marea Depresiune din 1929-1933), precum si de scandalul iscat de “disparitia” a 1,9 miliarde euro din gestiunea Wirecard, una dintre actiunile care faceau parte din indicele bursier de referinta german, DAX 30.

Grafic 2: Prognoza evolutiei trimestriale a PIB din economia globala (cu negru), respectiv, economiile dezvoltate (cu albastru), cele emergente fara China (cu rosu), respectiv China (cu galben)

Sursa: FMI

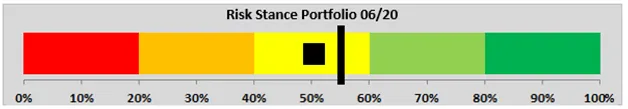

Semaforul atitudinii fata de riscul investitional: un galben mai indraznet

In ciuda valului de stiri negative care ne-a “lovit” in ultima saptamana, pietele de active riscante au ramas “in picioare” si deocamdata nu s-a instaurat o tendinta clara negativa. De asemenea, volatilitatea, desi a crescut usor, nu a mai ajuns nici pe departe la nivelurile din lunile martie-aprilie. In acelasi timp, dupa “experienta” lunilor anterioare, nici autoritatile nu mai par dispuse la sacrificii majore privind activitatea economica, chiar daca pandemia ar da semne noi de accelerare. De asemenea, pietele raman inundate de lichiditatile injectate de bancile centrale, care pentru multe tari depasesc nivelul necesar finantarii deficitelor bugetare ale guvernelor. Intr-o lume in care dobanzile sunt la minime istorice in majoritatea tarilor dezvoltate, aceste lichiditati vor cauta mai devreme sau mai tarziu randamente ridicate, fiind probabil in continuare un urcus pe piramida riscurilor pentru a ajunge la nivelurile optime pentru investitori. In acest context, atitudinea noastra fata de riscul investitional pe piete ramane una prudenta dar constructiva pentru o crestere pe termen mediu.

Prima de risc la titlurile in lei scade pentru prima oara sub nivelul de la finele lui 2019

Daca masuram prima de risc a Romaniei aferenta titlurilor pe termen lung (10 ani) in lei prin ecartul dintre randamentele la aceste titluri si referinta din zona euro, asistam in ultimele luni la o comprimare a acesteia, e adevarat, de la nivelurile oarecum extreme inregistrate in luna martie. Nivelul acesteia a ajuns recent chiar inferior cifrei de la finele anului 2019, desi vorbim azi de anticiparea unui dezechilibru bugetar mai mult decat dublu fata de cel preconizat de Guvern la inceputul anului. Se amagesc oare din nou pietele ? Credem ca nu, pentru ca vorbim de un alt context, in care primele de risc au scazut mult peste tot in regiune, deficitele bugetare sunt imense mai in toate tarile, in care banca centrala a redus dobanda de referinta cu 0,75%, si e prezenta pe piata secundara de titluri, sporadic dar strategic si e de asemenea prezenta in piata prin injectii de lichiditate sub forma de imprumuturi tip Repo catre banci, chiar daca in mod bilateral si nu sub forma de licitatii regulate. Toate acestea creeaza un cadru favorabil pentru continuarea acestei comprimari a primei de risc, cel putin daca riscul politic nu se va manifesta din nou intr-o maniera disruptiva (spre exemplu prin succesul unei motiuni de cenzura si intrarea intr-o zona de instabilitate politica periculoasa in pragul alegerilor din toamna-iarna).

Grafic 3: Evolutia primei de risc aferenta obligatiunilor romanesti de stat in lei pe 10 ani, masurata de diferential fata de randamentul unui instrument de tip swap pe dobanzi in EUR pe 10 ani

Eurobondurile romanesti – randamentele au coborat o treapta, dar inca sunt cu cateva etaje deasupra nivelurilor pre-Covid 19

Luna iunie a adus o reducere semnificativa a randamentelor la Eurobondurile romanesti pe toate palierele de scadenta, dar in special pe segmentul dintre 5 si 10 ani (a se vedea “coborasul” de la linia cu albastru inchis la cea cu albastru deschis din Graficul 4). Cu toate acestea, spre deosebire de randamentele titlurilor in lei care s-au apropiat mult de nivelurile de la finele lunii februarie, cele in EUR raman inca semnificativ superioare, reflectand, pe de o parte, lichiditatea mai precara a Eurobondurilor (datorata lipsei prezentei unui comparator de ultima instanta in piata, cum ar fi o banca centrala pentru titlurile de stat locale sau partial fondurile de pensii pentru actiunile locale); pe de alta parte, ramane inca latent riscul unei retrogradari a rating-ului suveran in toamna, al unor noi emisiuni pregatite de Finante peste vara si al materializarii cresterii pensiilor cu 40% in septembrie, chiar daca semnalele oficiale (in special primele mentiuni privind o crestere inferioara a pensiilor) indica sanse imbunatatite ca sa iesim nevatamati din toate 3 incercarile.

Grafic 4: Evolutia din ultimele 4 luni a curbei de randamente la titlurile pe diverse scadente emise de Romania in EUR

“Clusterizarea” performantei actiunilor la BVB in functie de impactul Covid-19 pare sa ramana valabila

In linie cu evolutiile globale, Bursa de la Bucuresti s-a mentinut mai degraba pe o linie de stabilitate decat de crestere, in ciuda platii dividendelor de catre multe companii de calibru. Lichiditatea a fost de asemenea in scadere in ultima saptamana, semn ca nivelurile actuale de preturi nu par sa “inspire” nici vanzatorii, nici cumparatorii. In acelasi timp, se mentine gruparea performantei actiunilor in cele doua categorii formate pe parcursul epidemiei Covid, respectiv gruparea actiunilor mai fâșnețe, din sectoare mai putin afectate economic si financiar de Covid, cum ar fi cele de Sanatate, Utilitati, Telecomunicatii, respectiv gruparea actiunilor unor companii cu afaceri mai ciclice, cum ar fi cele din sectorul Energetic, cel Bancar sau cel de Consum Discretionar.

Grafic 5: Evolutia de la inceputul anului a unei selectii a celor mai lichide actiuni listate pe piata principal de la BVB: linia de “fractura sectoriala” pare sa se mentina in performanta la zi