Economie versus piete financiare: disonanta cognitiva sau anticiparea unei relansari spectaculoase?

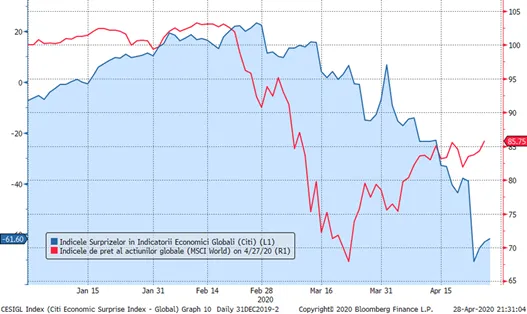

Pietele de actiuni au avut ieri o coloratura mai mixta, pietele europene incheind pe plus, in vreme ce pietele americane cu un usor minus, iar cele asiatice relativ neschimbate. Trendul la nivel global, asa cum e reflectat de indicele aferente pietelor globale dezvoltate (MSCI World) ramane insa unul pozitiv, ceea ce ridica niste semne de intrebare, tinand cont ca indicatorii privind economia sunt inca pe tobogan. Ar putea fi cel putin 3 explicatii: (1) in primul rand, pietele anticipeaza, in vreme ce statistica economica masoara (si asta imprecis), prin urmare ceea ce conteaza sunt previziunile privind economia dincolo de trimestrul curent, iar aici parerile chiar daca sunt mai impartite, exista un oarecare consens privind o relansare economica in trimestrul al III-lea; (2) in al doilea rand, astazi pietele se uita mai atent la evolutia pandemiei ca un precursor al reluarii activitatii economice, ori in multe tari s-a ajuns deja la o aplatizare a curbei infectiilor active, precum si la anuntarea relaxarii graduale a restrictiilor asociate pandemiei; (3) sirul de stimuli monetari si fiscali continua desi a ajuns la magnitudini extraordinare (doar stimulul fiscal din SUA e de peste 11% din PIB) , iar sedintele de miercuri si de joi ale Fed si BCE sunt asteptate cu nerabdare de piete. Este evident la fel de posibil ca pietele de actiuni sa fie excesiv de optimiste, lucru pe care doar trecerea timpului il poate demonstra. Pe ansamblu, tiparul de recuperare a pierderilor din prima parte a lunii martie pare a fi unul mai nelinear si mai taraganat decat poate rabdarea investitorilor ramasi in piata sa duca, insa asa cum zice proverbul, „cu rabdarea trecem marea“, iar pentru cei dornici sa urce pe corabie, o strategie de investitii graduala ramane o idee adaptata conditiilor si incertitudinilor actuale ale pietelor.

Grafic 1: Evolutia de la inceputul anului a indicelui actiunilor globale (piete dezvoltate, baza =100) si a indicelui surprizelor privind indicatorii economici la nivel global,calculat de Citi

Sursa: Bloomberg

Investitorii individuali din SUA sunt mai pesimisti decat in luna martie: semn bun sau rau?

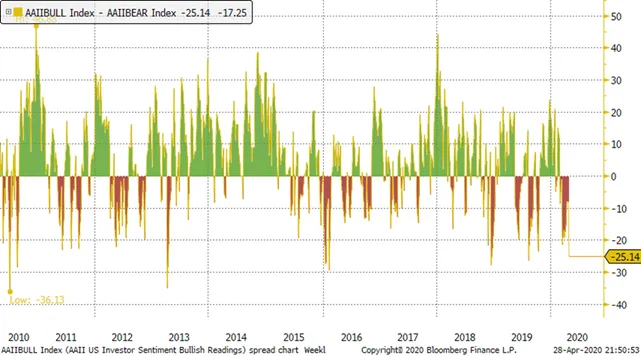

Sondajul Asociatiei Americane a Investitorilor Individuali inregistreaza saptamanal opiniile membrilor asociatiei privind evolutia din viitorul apropiat al bursei americane. Diferenta dintre cei care sunt pozitivi (bullish) si cei care sunt negativi (bearish) reprezinta un indicator de sentiment urmarit de analistii si managerii de investitii din piata, investitorii individuali jucand un rol netrivial pe bursa din SUA. Conform sondajului din saptamana care s-a incheiat pe 23 septembrie, opiniile a jumatate din intervievati erau negative, si doar un sfert erau pozitivi, diferenta dintre „ursi“ si „tauri“ fiind mai mare decat oricand in luna martie, cand piata s-a prabusit! Tinand cont ca in luna aprilie piata a crescut relativ alert, aceasta situatie reflecta fie o inertie a starii de spirit a investitorilor, fie ea poate fi interpretata si ca o pozitionare defensiva a investitorilor in piata. Din punct de vedere tehnic, o astfel de pozitionare e un semnal pozitiv pentru piata, pentru ca inseamna ca exista bani neinvestiti, care la un „semnal“ pot intra in piata sa cumpere, daca nu din alt motiv, atunci din vestitul FOMO („fear of missing out“), respectiv sentimentul unor investitori ca pierd trenul cresterilor de pe bursa. Faptul ca bursele au crescut in ultima saptamana mai hotarat ar putea fi asadar si rezultatul revenirii in piata a unei parti din investitorii retrasi in ultima luna si jumatate.

Grafic 2: Evolutia indicatorilor de sentiment a investitorilor individuali din SUA

Sursa: Bloomberg

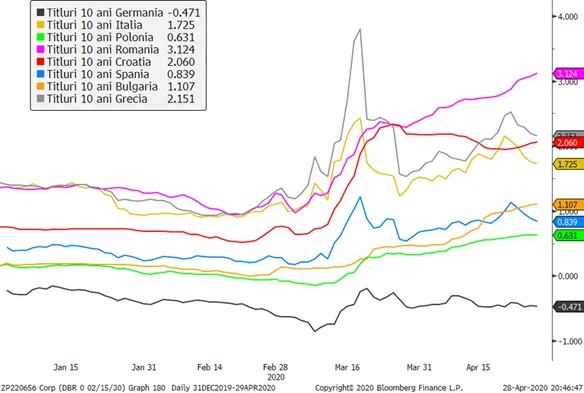

Divergenta intraeuropeana sau din nou despre de ce trebuia deja sa fim tot cei din ECE in zona euro

Ani de zile adeararea la zona euro a tarilor din Europa Centrala si de Est a fost taraganata, chiar daca aceasta este de fapt o obligatie conform Tratelor europene si chiar daca, in cazul multor tari (sa dam doar cazul Cehiei), economiile lor erau deja pregatite din punct de vedere economic. Evolutiile randamentelor titlurilor de stat emise in EUR de diverse tari europene din ultimele zile arata o divergenta clara, intre magnetul politicilor BCE care trage in jos randamentele si costurile de finantare ale tarilor care fac parte din blocul EUR si celelalte state din UE, ale caror randamente au fost pe o tendinta ascendenta, chiar daca fundamentele tarilor privite separat (sa zicem Grecia versus Croatia, sau Spania versus Polonia) nu justifica astfel de divergente. In mod clar, in criza actuala se vede valoarea adaugata a proiectului monedei unice, revirimentul tarilor din zona euro fiind mai probabil a fi sustinut prin costuri de finantare mai reduse si creditare mai ampla din partea sistemului bancar, inclusiv ca urmare a deciziei recente a Comisiei Europene de a relaxa cerintele de capital pentru detinerile la bancile centrale ale bancilor comerciale.

Grafic 3: Randamentele titlurilor de stat in EUR cu scadenta la 10 ani emise de state selectate

Sursa: Bloomberg

Cat pot sa creasca randamentele Eurobondurilor romanesti fara sa afecteze si cele ale titlurilor in lei?

Randamentele titlurilor in EUR ale Romaniei se afla inca pe o tendinta de crestere, randamentul la 10 ani situandu-se in jur de 3,2%-3,3%, in vreme ce cele aferente titlurilor in RON ale statului roman se mentin stabile, chiar in usoara scadere, randamentul la 10 ani tranzactionandu-se in jurul nivelului de 4,7%. Ecartul dintre cele doua ar trebui sa oglindeasca conform teoriei paritatii dobanzilor diferentele evolutia anticipata pe termen lung a cursului de schimb dintre cele doua monede, respectiv o prima de risc specifica investitiilor in moneda locala versus investitii in moneda europeana (prima de risc valutara). La randul sau, evolutia cursului este pe termen lung ghidata de diferentialul de inflatie dintre Romania si zona euro, ca si de diferentialul de crestere economica, cele doua „tragand“ in sensuri diferite. Chiar daca diferenta dintre randamentele in lei si cele in EUR nu a fost de foarte mult timp atat de mica, ea se poate mentine la aceste niveluri daca: (1) inflatia din Romania va lua o turnura descendenta semnificativa; (2) Romania va reusi sa isi revina la o tendinta de crestere economica mai alerta decat cea din zona euro, impulsionata in principal de castiguri de productivitate; (3) prima de risc valutara se va mentine stabila sau chiar va scadea, un rol important avand aici credibilitatea politicii monetare si a celei fiscale, dar evident si contextul international.

Grafic 4: Evolutia principalelor rate ale dobanzilor de pe piata romaneasca, de pe piata monetara (cu albastru), alaturi de dobanda BNR (caramiziu), de pe piata titlurilor de stat in lei (cu mov) si respectiv pe piata de Eurobonduri (portocaliu)