Volatilitatea pe tendinta de domolire, actiunile fac si ele pasi inainte in anticiparea de noi semnale de sustinere din partea bancilor centrale ce se intalnesc saptamana aceasta

Pietele de actiuni si-au reluat marsul pozitiv in ultimele 4 sedinte, acesta venind si pe fundalul unei tendinte de domolire sau mai precis de normalizare a volatilitatii pe aceste piete, tendinta evident binevenita pentru mai ales pentru investitorii „cuminti“, care privesc spre termenul lung. Contextul pozitiv s-ar putea sa fie insa unul conjunctural, dat fiind ca saptamana aceasta sunt de asteptat sedintele de politica monetara ale principalelor banci centrale ale lumii. Banca centrala a Japoniei a „livrat“ deja prin anuntul privind cumpararea de titluri japoneze oricat de multe e necesar pentru a mentine randamentele acestora la un nivel redus. Pentru Fed-ul american, data fiind amplitudinea si varietatea iesite din comun ale masurilor adoptate pana acum, asteptarile sunt mai degraba calibrate la nivelul mesajelor privind viitorul economiei si al politicilor monetare, in vreme ce pentru Banca Centrala Europeana piata se asteapta la noi pasi in directia extinderii cumpararilor de titluri corporative si la categoria celor cu rating sub cel de investitii (asemeni masurilor similare adoptate de Fed), respectiv la posibilitatea ca si BCE sa mentioneze cuvantul magic „nelimitat“ cu privire la achizitiile de titluri de stat ale unor tari puternic afectate de pandemie precum Italia sau Spania.

Grafic 1: Evolutia indicelui actiunilor globale (piete dezvoltate) si a indicelui volatilitatii pe piata de actiuni americana de la inceputul anului (baza =100)

Sursa: Bloomberg

Marfurile continua sa performeze slab

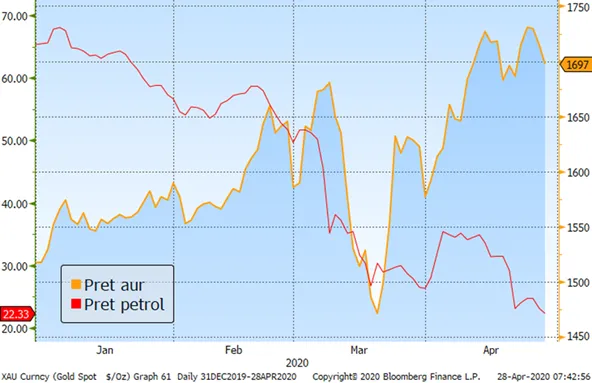

Pretul petrolului si-a mentinut slabiciunea in contextul cererii slabe si a epuizarii in unele locuri a capacitatilor de stocare, cotatia Brent (nord-europeana) scazand sporadic si sub $20/baril, respectiv cotatia WTI (nord-americana) mentinandu-se cu greu peste nivelul de $10/baril.

In paralel, tendinta negativa s-a manifestat si la nivelul evolutiei aurului, considerat de multi activ de refugiu pe timp de volatilitate si de aversiune fata de risc. Poate tocmai din acest motiv, odata cu imbunatatirea relativa a sentimentului de risc din ultimele zile, dar probabil si in contextul unei expuneri excesive a investitorilor pe aceasta piata de o adancime limitata, cotatia metalului pretios a inregistrat o corectie, scazand sub nivelul de 1700 USD.

Grafic 2: Evolutia cotatiilor aurului si respectiv a titeiului Brent

Sursa: Bloomberg

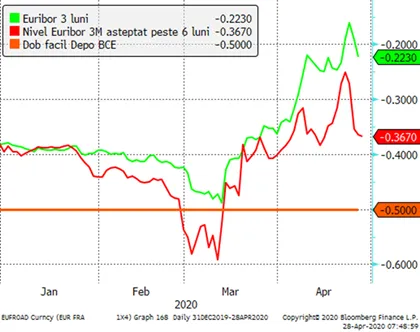

Lichiditatea se imbunatateste si pe pietele monetare din zona euro

Ratele dobanzilor de pe piata monetara europeana se indepartasera in ultimele saptamani de nivelul de referinta dat de Banca Centrala Europeana, ceea ce, spuneam in mai multe randuri, era un semnal de ineficienta pe aceasta piata. Pe masura ce lichiditatea injectata de BCE a inceput sa se difuzeze mai uniform in sistem, ecartul dintre indicele Euribor si rata de referinta a BCE a inceput sa se micsoreze, un nou semn al unei tendinte de normalizare a pietei.

Grafic 3: Ratele dobanzilor curente si cele asteptate pe piata monetara din zona euro

Sursa: Bloomberg

Scadenta unui titlu de stat la final de aprilie si perspectiva sustinerii BNR protejeaza randamentele titlurilor in lei de inrautatirea perspective de rating.

Randamentele titlurilor de stat in lei au ramas aproape neschimbate pe piata secundara in cursul zilei de luni, in ciuda anuntului de peste week-end al inrautatirii perspectivei privind rating-ul suveran al Romaniei, precum si a publicarii deficitului bugetar din primele 3 luni ale anului, care a ajuns deja la un nivel estimat de 1,67% din PIB. Mai mult, Ministerul Finantelor a avut o cerere record de titluri, de 1,9 miliarde lei, la ultima licitatie a lunii aprilie pentru un instrument cu scadenta pe 3 ani (emitand 1,2 miliarde, cu mult peste suma anuntata initial de 300 milioane lei). Explicatia acestei cereri masive este legata de scadenta pe 29 aprilie a unui titlu cu o valoare totala emisa de peste 9 miliarde de lei, bani ce vor fi cel putin partial reinvestiti de detinatori, multi dintre ei banci sau institutii financiare locale care doresc sa valorifice oportunitatile de randamente existente in piata. Prezenta BNR pe piata secundara este de asemenea in masura sa ofere un oarecare confort acestor investitori, lasand impresia unei potentiale a preturilor in fata unor presiuni de scaderi semnificative pe termen scurt.

In ultima luna, toate actiunile principale listate la BVB au trecut pe plus

Piata bursiera romaneasca a incheiat si ea prima zi a saptamanii inregistrand un avans al principalilor indecsi de pret de 1,1%-1,2%. De la finele lunii martie, practic toate actiunile importante ca marime a capitalizarii au inregistrat astfel cresteri, si asta in ciuda socului pretului petrolului care a afectat sectorul energetic local. Alaturi de sentimentul constructiv de pe pietele internationale, mentinerea dividendului propus de managementul OMV Petrom inca la inceputul lunii februarie a reprezentat probabil si un semnal simbolic privind soliditatea financiara a companiei si, de ce nu, de mentinere a increderii in revenirea afacerilor pe un palier sustenabil inca pe parcursul acestui an.

Grafic 4: Evolutia principalelor actiuni listate pe piata principala a BVB in ultima luna (valoarea din 28 martie considerata 100)